Immo-Report: Monatliche Analyse und Trends November 2024

Hey! Willkommen zu unserem monatlichen Immobillien Report zur aktuellen Lage auf dem Immobilienmarkt. Egal, ob Du Dich für den Kauf einer Immobilie interessierst, in Immobilien investieren möchtest oder einfach die neuesten Trends verfolgen willst – hier findest Du eine umfassende Analyse der wichtigsten Entwicklungen.

Im letzten Monaten hat sich der Immobilienmarkt in Deutschland weiter verändert. Steigende Zinsen, politische Diskussionen über Bau- und Sanierungsförderungen und eine hohe Unsicherheit prägen den Markt. Die Finanzierungsbedingungen haben sich verschärft, und große Immobilienunternehmen wie Vonovia fahren ihre Investitionen hoch, um von den aktuellen Chancen zu profitieren. In diesem Artikel werfen wir einen Blick auf die wichtigsten Entwicklungen im November 2024 und analysieren, welche Faktoren den Markt beeinflussen und wie potenzielle Investoren auf die derzeitige Lage reagieren können.

Table of Contents

- Die wichtigsten Punkte vorab

- Zinsentwicklung und Finanzierungsmöglichkeiten

- Politische und wirtschaftliche Einflüsse

- Marktentwicklung und Investitionsstrategien

- Fazit und Ausblick für die kommenden Monate

Die wichtigsten Punkte vorab

- Zinsentwicklung: Die effektiven Zinsen für eine 10-jährige Finanzierung liegen aktuell bei ca. 3,13 %. Kürzere Bindungen sind minimal günstiger, aber längere Bindungen treiben die Kosten deutlich in die Höhe.

- Politische Einflüsse: (Ex)Bundesfinanzminister Christian Lindner plant Änderungen an Bau- und Sanierungsförderungen, was den Markt in Zukunft beeinflussen könnte (Quelle: IZ).

- Investitionen von Großunternehmen: Vonovia hat angekündigt, die Investitionen für das kommende Jahr auf 2 Milliarden Euro zu verdoppeln, was eine strategische Reaktion auf das aktuelle Marktumfeld darstellt (Quelle: Vonovia).

- Empfohlene Zinsbindung: Für Investoren kann eine mittelfristige Bindung von 10 bis 15 Jahren sinnvoll sein, um sich gegen steigende Zinsen abzusichern und gleichzeitig Kosten im Rahmen zu halten.

Zinsentwicklung und Finanzierungsmöglichkeiten

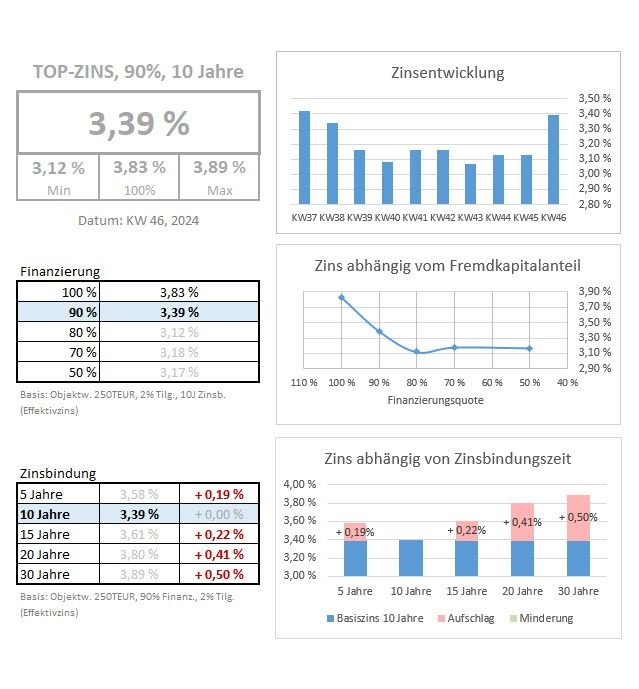

In den letzten zwei Wochen hat sich die Zinslandschaft für Immobilienfinanzierungen erneut verändert.Die folgende Grafik veranschaulicht diese Entwicklungen im Detail und zeigt, wie sich die Zinsen in den letzten Wochen angepasst haben sowie welche Finanzierungs- und Zinsbindungsoptionen aktuell am attraktivsten sind.

Während der Top-Zins für eine Finanzierung mit 90 % Fremdkapital und 10-jähriger Zinsbindung in KW 44 noch bei 3,13 % lag, ist dieser in KW 46 auf 3,39 % gestiegen. Dieser Anstieg spiegelt die derzeit volatilen Bedingungen auf den Finanzmärkten wider, welche auch die Kosten für langfristige Finanzierungen beeinflussen.

In KW 44 lag die Spanne der Zinsen für eine 10-jährige Zinsbindung zwischen 2,98 % und 3,99 %, während sich diese in KW 46 leicht verschoben hat und nun zwischen 3,12 % und 3,89 % liegt. Dies deutet darauf hin, dass die günstigsten Angebote nicht mehr ganz so niedrig sind wie noch vor zwei Wochen, jedoch haben sich die Höchstwerte etwas stabilisiert.

Betrachtet man die Finanzierungsquoten, so bleibt die Tendenz bestehen, dass ein höherer Eigenkapitalanteil günstigere Zinsen ermöglicht. In KW 44 wurde eine 100%-Finanzierung mit 3,79 % verzinst, während bei einem Fremdkapitalanteil von 80 % der Zins nur noch bei 3,09 % lag. In KW 46 sind diese Werte auf 3,83 % für die 100%-Finanzierung und 3,12 % für eine Finanzierung mit 80 % Fremdkapital gestiegen, was die Bedeutung eines höheren Eigenkapitalanteils weiterhin unterstreicht. Finanzierungen mit 20 % Eigenkapital sind in diesem Kontext immer noch relativ attraktiv, da sie günstige Zinssätze ermöglichen.

Auch bei den Zinsbindungen gab es leichte Anpassungen. In KW 44 lag der Effektivzins für eine 5-jährige Zinsbindung bei 2,98 %, während er in KW 46 auf 3,58 % gestiegen ist. Die 10-jährige Bindung blieb mit 3,39 % in KW 46 stabil, doch längere Zinsbindungen wie 15 oder 20 Jahre wurden etwas teurer. So stieg der Zins für eine 15-jährige Zinsbindung von 3,34 % in KW 44 auf 3,61 % in KW 46 und für 20 Jahre von 3,49 % auf 3,80 %. Finanzierungen mit einer 30-jährigen Bindung liegen nun bei 3,89 %, was im Vergleich zu KW 44 ein Anstieg um 0,50 % bedeutet.

Zusammengefasst zeigen diese Veränderungen in KW 46, dass sowohl Eigenkapital als auch eine strategische Wahl der Zinsbindung weiterhin entscheidende Faktoren für eine kosteneffiziente Finanzierung sind. Finanzierungen mit 20 % Eigenkapital bleiben attraktiv, und auch längere Zinsbindungen können in Anbetracht der aktuellen Zinssituation eine sinnvolle Absicherung gegen zukünftige Zinssteigerungen darstellen.

Politische und wirtschaftliche Einflüsse

Die politische Diskussion rund um Bau- und Sanierungsprogramme ist im vollen Gange. Der ehemalige Bundesfinanzminister Christian Lindner hatte angekündigt, die Programme zur Förderung von Neubauten und Sanierungen neu zu strukturieren, um eine bessere Kosteneffizienz zu erreichen. Diese Maßnahmen zielten darauf ab, den Wohnungsbau zu fördern und gleichzeitig die Kosten für Energieeffizienzmaßnahmen zu senken. Weitere Details dazu sind im Konzept der FDP zur „Wirtschaftswende Deutschland“ zu finden. Hier geht’s zum vollständigen Dokument.

Für Investoren könnte dies bedeuten, dass es bald neue oder verbesserte Fördermöglichkeiten gibt, die den Einstieg in den Immobilienmarkt attraktiver machen. Gleichzeitig könnten diese Maßnahmen jedoch auch höhere Anforderungen an Neubauten und Sanierungen mit sich bringen, was Investitionen verteuern könnte. Für private Käufer und Bauherren bleibt abzuwarten, wie sich diese politischen Entscheidungen konkret auf den Markt auswirken werden.

Marktentwicklung und Investitionsstrategien

Die Entscheidung von großen Immobilienunternehmen wie Vonovia, ihre Investitionen trotz der aktuellen Marktunsicherheiten deutlich zu erhöhen, spiegelt ein strategisches Vertrauen in den langfristigen Wert von Mietimmobilien und nachhaltigen Bauprojekten wider. Laut einer Pressemitteilung von Vonovia plant das Unternehmen, seine Investitionen im kommenden Jahr auf 2 Milliarden Euro zu verdoppeln, um die Marktchancen gezielt zu nutzen. Diese Investitionsstrategie signalisiert privaten Investoren, dass es Potenzial im Mietmarkt und in nachhaltigen Immobilienkonzepten gibt, die durch Förderprogramme und langfristige Zinsstrategien unterstützt werden können. Für private Investoren könnte dies eine Gelegenheit darstellen, ebenfalls in Mietimmobilien oder nachhaltige Projekte zu investieren, die von einer stabilen Nachfrage und möglichen Förderungen profitieren. Gerade in Zeiten von Zinsunsicherheiten sind langfristige und stabile Investments empfehlenswert. Spekulative oder kurzfristig angelegte Projekte bergen hingegen höhere Risiken und sind angesichts der aktuellen Marktdynamik weniger attraktiv.

Die Entscheidung von großen Immobilienunternehmen wie Vonovia, ihre Investitionen trotz der aktuellen Marktunsicherheiten deutlich zu erhöhen, spiegelt ein strategisches Vertrauen in den langfristigen Wert von Mietimmobilien und nachhaltigen Bauprojekten wider. Laut einer Pressemitteilung von Vonovia plant das Unternehmen, seine Investitionen im kommenden Jahr auf 2 Milliarden Euro zu verdoppeln, um die Marktchancen gezielt zu nutzen. Diese Investitionsstrategie signalisiert privaten Investoren, dass es Potenzial im Mietmarkt und in nachhaltigen Immobilienkonzepten gibt, die durch Förderprogramme und langfristige Zinsstrategien unterstützt werden können. Für private Investoren könnte dies eine Gelegenheit darstellen, ebenfalls in Mietimmobilien oder nachhaltige Projekte zu investieren, die von einer stabilen Nachfrage und möglichen Förderungen profitieren. Gerade in Zeiten von Zinsunsicherheiten sind langfristige und stabile Investments empfehlenswert. Spekulative oder kurzfristig angelegte Projekte bergen hingegen höhere Risiken und sind angesichts der aktuellen Marktdynamik weniger attraktiv.

Fazit und Ausblick für die kommenden Monate

Die Zinsentwicklung bleibt ein wesentlicher Unsicherheitsfaktor für den deutschen Immobilienmarkt. Experten gehen davon aus, dass die Europäische Zentralbank (EZB) aufgrund der anhaltend hohen Inflation die Zinsen moderat weiter anheben könnte. Dies würde die Finanzierungskosten für Immobilien erhöhen und den Markt zusätzlich belasten.

Mit der erneuten Präsidentschaft von Donald Trump in den USA könnten weitere Herausforderungen auf den deutschen Markt zukommen. Trumps wirtschaftspolitische Maßnahmen werden voraussichtlich protektionistischer ausfallen, was die internationalen Handelsbeziehungen belasten könnte. Für Deutschland als exportorientierte Wirtschaft bedeutet das zusätzliche Unsicherheiten, die sich auf das Investitionsklima und damit auch auf den Immobilienmarkt auswirken könnten. Diese politische Unsicherheit könnte die Volatilität an den Finanzmärkten erhöhen, was wiederum die Finanzierungskosten steigen lässt und die Investitionsbereitschaft dämpft. Mehr dazu finden Sie hier.

Zudem könnten verstärkte geopolitische Spannungen unter Trumps Präsidentschaft den globalen Markt für deutsche Investoren riskanter machen. Eine stärker protektionistische Ausrichtung der USA würde wahrscheinlich zu einer Neuausrichtung der Handelsbeziehungen und möglicherweise zu strengeren Regulierungen im internationalen Handel führen. Dies könnte deutsche Unternehmen und Investoren stark betreffen und die Planungssicherheit für Investitionen im deutschen Immobilienmarkt erschweren. Weitere Details finden Sie hier.

In Deutschland könnten jedoch neue Förderprogramme der Bundesregierung zur Stabilisierung des Marktes beitragen. Mit gezielten Anreizen für energieeffizientes Bauen und Sanierungen soll der Wohnungsbau gefördert und die Nachfrage stabilisiert werden. Diese Förderungen könnten entscheidend für Investoren sein, um trotz internationaler Unsicherheiten attraktive Anlagemöglichkeiten im deutschen Immobilienmarkt zu finden.

Diesen Beitrag teilen