Vom Kredit Zum Eigenheim – darauf solltest du bei der Finanzierung deiner Immobilie achten

Table of Contents

- Die wichtigsten Punkte vorab

- Finanzierungsdarlehen für die Altervorsorge

- Auswirkungen einer langen Kreditlaufzeit

- Optimierung der monatlichen Belastung

- Die Bedeutung des Zinssatzes bei der Finanzierung

- Sondertilgung

- Risiken der Immobilienfinanzierung kalkulieren.

- Fazit

Die eigene Immobilie ist für viele Menschen ein zentraler Baustein der Altersvorsorge. Ein Eigenheim bietet nicht nur ein Dach über dem Kopf, sondern auch finanzielle Sicherheit im Alter. Doch die Finanzierung eines Eigenheims ist ein komplexes Thema, bei dem viele Faktoren bedacht werden müssen. Von den verschiedenen Finanzierungsmodellen über die richtige Kreditlaufzeit bis hin zur Optimierung der monatlichen Belastung – jede Entscheidung kann einen erheblichen Einfluss auf Deine Altersvorsorge haben. In diesem Artikel erfährst Du, worauf Du achten solltest, damit Dein Eigenheim tatsächlich zu einer soliden Altersvorsorge wird.

Die wichtigsten Punkte vorab

- Finanzierungsmodelle: Annuitätendarlehen bieten Stabilität durch feste Raten Tilgungsdarlehen hingegen reduzieren die monatliche Belastung im Alter. Kombinationsmodelle wie das Volltilgerdarlehen bieten hohe Sicherheit, erfordern jedoch höhere monatliche Raten.

- Kreditlaufzeit: Lange Kreditlaufzeiten führen zu niedrigeren monatlichen Raten, erhöhen jedoch die Gesamtkosten durch höhere Zinszahlungen. Eine kürzere Laufzeit senkt die Zinskosten, erfordert aber höhere monatliche Zahlungen.

- Monatliche Belastung: Die monatliche Belastung kann durch eine höhere Tilgungsrate, den Einsatz von Eigenkapital und die Nutzung von staatlichen Fördermitteln optimiert werden.

- Zinssatz: Ein niedriger Zinssatz verringert die Gesamtkosten der Finanzierung erheblich. Eine lange Zinsbindungsfrist sichert günstige Konditionen ab, schützt vor Zinssteigerungen und sorgt für Planbarkeit.

- Sondertilgung: Sondertilgungen ermöglichen es, die Restschuld schneller abzubauen und die Kreditlaufzeit zu verkürzen, was die Zinskosten reduziert. Sie bieten zudem Flexibilität, wenn zusätzliches Geld zur Verfügung steht.

- Risiken kalkulieren: Wichtige Risiken wie das Zinsänderungsrisiko und das Einkommensrisiko müssen berücksichtigt werden.

Finanzierungsdarlehen für die Altervorsorge

Annuitätendarlehen

Das Annuitätendarlehen ist das am weitesten verbreitete Modell in der Immobilienfinanzierung. Hier zahlst Du während der gesamten Laufzeit eine gleichbleibende monatliche Rate, die sich aus einem Zins- und einem Tilgungsanteil zusammensetzt. Der Zinsanteil nimmt im Laufe der Zeit ab, während der Tilgungsanteil entsprechend steigt. Dies bedeutet, dass Du am Anfang mehr Zinsen zahlst und erst später stärker in die Tilgung gehst.

Vorteile:

- Planbarkeit: Durch die gleichbleibenden Raten hast Du eine hohe finanzielle Planbarkeit, was besonders für die Altersvorsorge wichtig ist.

- Stabilität: Das Modell ist relativ krisenfest, da die Rate über die gesamte Laufzeit konstant bleibt, unabhängig von Zinsänderungen am Markt.

Nachteile:

- Höhere Zinsbelastung: Durch die langen Laufzeiten zahlst Du insgesamt mehr Zinsen als bei kürzeren und flexibleren Modellen.

Beispielrechnung: Annuitätendarlehen

Angenommen, Du möchtest ein Annuitätendarlehen über 350.000 Euro aufnehmen. Der Zinssatz dazu orientiert sich an den aktuellen Zinsen und beträgt 3,38% .Du entscheidest Dich für eine anfängliche Tilgungsrate von 2,56%. Die Laufzeit des Darlehens soll 25 Jahre betragen.

- Kreditbetrag: 350.000 Euro

- Zinssatz: 3,38%

- Anfängliche Tilgung: 2,56%%

- Monatliche Rate: 1578 Euro

- Zinsanteil in der ersten Rate: 898 Euro

- Tilgungsanteil in der ersten Rate: 680 Euro

- Restschuld nach 25 Jahren: Restschuld beträgt 0 Euro, wenn die Tilgung gleichbleibend bleibt.

Im ersten Jahr zahlst Du insgesamt 18.936 Euro (1.578 Euro * 12 Monate), wovon etwa 10.776 Euro Zinsen und 8.160 Euro Tilgung sind. Wie bereits erklärt steigt mit der Zeit der Tilgungsanteil der monatlichen Rate an , während der Zinsanteil sinkt. Dadurch wird die Restschuld kontinuierlich abgebaut. Wenn Du über die gesamte Laufzeit von 25 Jahren diese Raten konstant beibehältst, ist das Darlehen nach Ablauf der Zeit vollständig getilgt.

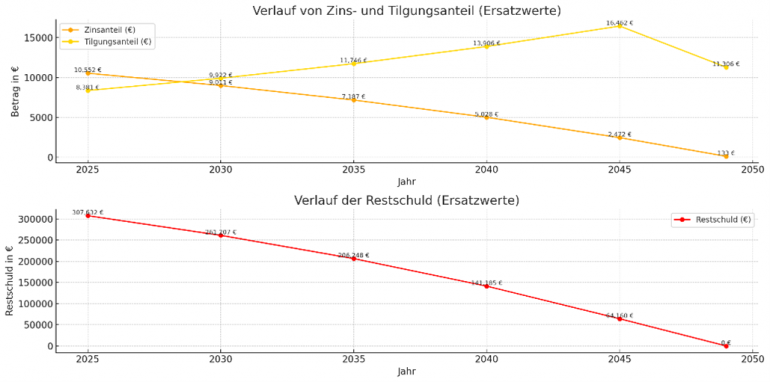

Anhand dieses Grafik erkennst du visuell den Zusammenhang zwischen Zins und Tilgungsanteil .

Die Tabelle darunter zeigt die dazugehörigen Zahlenwerte dieses Beispiels auf

| Jahr | Rate | Zinsanteil | Tilgung | Restschuld |

|---|---|---|---|---|

| 2025 | 18.936 € | 10.552 € | 8.381 € | 307.632 € |

| 2030 | 18.936 € | 9.011 € | 9.922 € | 261.207 € |

| 2035 | 18.936 € | 7.187 € | 11.746 € | 206.248 € |

| 2040 | 18.936 € | 5.028 € | 13.906 € | 141.185 € |

| 2045 | 18.936 € | 2.472 € | 16.462 € | 64.160 € |

| 2049 | 11.439 € | 133 € | 11.306 € | 0 € |

Online-Rechner: Um Deine individuellen Daten einzugeben und genau zu berechnen, wie sich Deine monatlichen Raten zusammensetzen und wie sich die Restschuld entwickelt, kannst Du den Annuitätendarlehen-Rechner der Interhyp nutzen.

Darlehensrechner: So berechnen Sie das Darlehen für Ihr Haus (interhyp.de)

Tilgungsdarlehen

Beim Tilgungsdarlehen hingegen wird eine feste Tilgungsrate vereinbart. Die Höhe der monatlichen Rate sinkt im Laufe der Zeit, weil der Zinsanteil aufgrund der fortschreitenden Tilgung abnimmt. Zu Beginn der Laufzeit ist die monatliche Belastung höher als beim Annuitätendarlehen, nimmt aber kontinuierlich ab.

Vorteile:

- Abnehmende Belastung: Im Alter sinkt die monatliche Rate, was Deine finanzielle Situation entlastet.

- Zinsersparnis: Da der Zinsanteil kontinuierlich abnimmt, sind die Gesamtkosten bei gleicher Laufzeit oft niedriger als bei einem Annuitätendarlehen.

Nachteile:

- Hohe Anfangsbelastung: Die anfänglichen Raten sind höher, was in den ersten Jahren mehr finanzielle Ressourcen erfordert.

Beispielrechnung: Tilgungsdarlehen

Nehmen wir an, Du möchtest ein Tilgungsdarlehen über 350.000 Euro mit einem Zinssatz von 3,38% und einer Tilgungsrate von 2,56% aufnehmen.

- Kreditbetrag: 350.000 Euro

- Zinssatz: 3,38%

- Tilgungsrate: 2,56%

- Erste monatliche Rate: 2.715 Euro (5,93% Tilgung von 350.000 Euro = 20.748 Euro jährlich bzw. 1.729 Euro monatlich + Zinsen im ersten Monat von 985 Euro)

- Abnehmende monatliche Rate: Die Rate sinkt monatlich, da der Zinsanteil abnimmt, während die Tilgung konstant bleibt.

Nach einigen Jahren wird die monatliche Belastung deutlich geringer, da die Zinsen auf die immer kleiner werdende Restschuld sinken.

Online-Rechner: Für eine detaillierte Berechnung Deiner Tilgungsdarlehen-Optionen kannst Du den Tilgungsrechner der Sparkasse nutzen.

Tilgungsrechner: Tilgungsplan kalkulieren | Sparkasse.de

Kombinationsmodelle

Kombinationsmodelle, wie das Volltilgerdarlehen, kombinieren verschiedene Finanzierungsstrategien, um eine möglichst schnelle Tilgung der Restschuld zu erreichen. Beim Volltilgerdarlehen ist die gesamte Darlehenssumme am Ende der Zinsbindungsfrist getilgt, was eine hohe Planungssicherheit bietet.

Vorteile:

- Hohe Sicherheit: Nach Ablauf der Zinsbindungsfrist ist das Darlehen vollständig abbezahlt, was Dir eine schuldenfreie Alterszeit ermöglicht.

- Günstige Zinskonditionen: Durch die Kombination verschiedener Darlehensformen kannst Du von den besten Konditionen profitieren.

Nachteile:

- Hohe monatliche Raten: Die volle Tilgung innerhalb der Zinsbindungsfrist erfordert hohe monatliche Zahlungen, und daher nur bei einem entsprechenden Einkommen realistisch ist.

Allgemein gillt:

Bei der Auswahl des Finanzierungsmodells für Deine Altersvorsorge solltest Du sorgfältig abwägen, welche Option am besten zu Deiner Lebenssituation und Deinen langfristigen Zielen passt. Ein Annuitätendarlehen bietet Stabilität und Planbarkeit, während ein Tilgungsdarlehen im Alter eine sinkende Belastung ermöglicht. Dein Ziel sollte immer sein, eine möglichst schuldenfreie Immobilie bis zum Rentenalter zu besitzen, um von den Vorteilen als Bestandteil Deiner Altersvorsorge voll zu profitieren.

Auswirkungen einer langen Kreditlaufzeit

Bei einer Immobilienfinanzierung solltest du auch auf die Laufzeiten der Tilgungskredite achten. Vereinfacht gesagt bietet eine lange Kreditlaufzeit niedrigere monatliche Raten, was in den aktiven Erwerbsjahren entlastend wirken kann. Allerdings erhöhen sich dadurch die Gesamtkosten des Darlehens erheblich, da über einen längeren Zeitraum mehr Zinsen gezahlt werden müssen.

Vorteile:

- Niedrigere monatliche Raten: Mehr finanzieller Spielraum.

- Flexibilität: Besonders hilfreich in unsicheren wirtschaftlichen Zeiten.

Nachteile:

- Höhere Gesamtkosten: Durch längere Laufzeiten steigen die Zinskosten.

- Längere Tilgungsdauer: Die finanzielle Freiheit im Ruhestand kann eingeschränkt sein.

Beispiel:

Wie im vorherigen Kapitel beschrieben, beträgt die monatliche Rate für ein Annuitätendarlehen über 350.000 Euro bei einer Laufzeit von 25 Jahren und einem Zinssatz von 3,38% insgesamt 1.578 Euro. Eine längere Laufzeit würde die Rate senken, aber die Zinskosten erhöhen.

Alternativmöglichkeit:

Hingegen kann eine längere Laufzeit kombiniert mit einer höheren Tilgungsrate die monatliche Belastung moderat halten und gleichzeitig die Zinskosten senken.

Die Wahl der Kreditlaufzeit sollte daher sorgfältig in Hinblick auf Deine finanzielle Zukunft abgewogen werden. Eine längere Laufzeit bietet zwar niedrigere monatliche Raten, führt jedoch zu höheren Gesamtkosten und einer längeren Bindung an den Kredit. Alternativen wie höhere Tilgungsraten können helfen, diese Nachteile auszugleichen

Optimierung der monatlichen Belastung

Risiken bei der Altervorsorge mit ImmobilienDie monatliche Belastung durch ein Darlehen ist ein zentraler Punkt bei der Immobilienfinanzierung, besonders im Hinblick auf die langfristige finanzielle Stabilität und die Altersvorsorge. Es gibt mehrere Strategien, um die monatlichen Raten optimal zu gestalten, ohne dabei das Risiko zu erhöhen oder die Laufzeit unnötig zu verlängern.

Anpassung der Tilgungsrate

Eine der effektivsten Methoden, um die monatliche Belastung zu optimieren, ist die Anpassung der Tilgungsrate. Eine höhere Tilgungsrate reduziert die Gesamtlaufzeit des Darlehens und senkt die Zinskosten, allerdings steigt dadurch die monatliche Rate. Umgekehrt führt eine niedrigere Tilgungsrate zu einer geringeren monatlichen Rate, verlängert jedoch die Laufzeit und erhöht die Gesamtkosten.

Beispiel:

Wenn Du bei einem Annuitätendarlehen über 350.000 Euro mit einem Zinssatz von 3,38% die anfängliche Tilgungsrate von 2,56% auf 3% erhöhst, steigt die monatliche Rate geringfügig, die Laufzeit verkürzt sich jedoch, und die Gesamtkosten sinken.

Einsatz von Eigenkapital

Je mehr Eigenkapital Du in die Finanzierung einbringst, desto geringer ist der Kreditbedarf und damit auch die monatliche Rate. Ein hoher Eigenkapitalanteil verbessert zudem oft die Zinskonditionen, da das Risiko für die Bank sinkt.

Beispiel:

Wenn Du anstatt 20% Eigenkapital 30% in die Finanzierung einbringst, reduziert sich der zu finanzierende Betrag. Dies führt zu einer geringeren monatlichen Rate und insgesamt niedrigeren Zinskosten.

Nutzung von Sondertilgungen

Sondertilgungen bieten die Möglichkeit, außerplanmäßig größere Beträge in die Tilgung einzubringen. Dies kann die Laufzeit des Darlehens verkürzen und die Zinskosten erheblich senken, ohne dass die monatliche Rate angepasst werden muss.

Beispiel:

Eine jährliche Sondertilgung von 5.000 Euro bei einem Darlehen von 350.000 Euro kann die Gesamtlaufzeit um mehrere Jahre verkürzen und die Zinskosten deutlich senken.

Fördermittel und Zuschüsse nutzen

Staatliche Förderprogramme, wie KfW-Darlehen, bieten oft zinsgünstige Kredite oder Zuschüsse, die speziell für den Erwerb oder Bau von Wohneigentum gedacht sind. Diese Fördermittel können die monatliche Belastung weiter reduzieren.

Beispiel:

Ein KfW-Darlehen mit einem Zinssatz von 0,75% reduziert die monatliche Rate deutlich im Vergleich zu einem Standarddarlehen mit höheren Zinsen.

Die Optimierung der monatlichen Belastung ist entscheidend, um die Immobilienfinanzierung langfristig tragbar zu gestalten. Durch die Anpassung der Tilgungsrate, den Einsatz von Eigenkapital, die Nutzung von Sondertilgungen und staatlichen Fördermitteln kannst Du Deine monatlichen Raten an Deine finanzielle Situation anpassen und gleichzeitig die Gesamtkosten minimieren.

Die Bedeutung des Zinssatzes bei der Finanzierung

Der Zinssatz ist ein zentraler Faktor bei der Immobilienfinanzierung, da er die Höhe der monatlichen Raten und die Gesamtkosten des Darlehens maßgeblich beeinflusst. Ein niedriger Zinssatz kann über die Laufzeit hinweg erhebliche Einsparungen ermöglichen.

Einfluss auf die monatliche Rate

Ein niedriger Zinssatz reduziert die Zinskosten und erhöht den Tilgungsanteil, wodurch die Restschuld schneller abgebaut wird.

Beispiel:

Bei einem Darlehen von 350.000 Euro mit einem Zinssatz von 3,38% beträgt die monatliche Rate 1.578 Euro. Sinkt der Zinssatz auf 2,5%, könnte die Rate auf etwa 1.458 Euro sinken, oder bei gleichbleibender Rate wird die Laufzeit verkürzt

Zinsbindungsfrist

Die Zinsbindungsfrist sichert den Zinssatz für einen bestimmten Zeitraum ab. In Niedrigzinsphasen ist eine lange Zinsbindung sinnvoll, um sich gegen zukünftige Zinssteigerungen abzusichern.

Sondertilgung bei variablen Zinssätzen

Bei variablen Zinssätzen, die sich an den aktuellen Marktzinsen orientieren, ist die Möglichkeit zur Sondertilgung wichtig, um bei steigenden Zinsen schneller Tilgen zu können. Der Zinssatz beeinflusst maßgeblich die Kosten und die Laufzeit eines Darlehens. Durch eine clevere Kombination von Zinsbindung, Sondertilgungen und der Wahl des richtigen Zeitpunkts für die Finanzierung kannst Du die finanzielle Belastung effektiv reduzieren und Deine Altersvorsorge stärken

Sondertilgung

Sondertilgungen bieten die Möglichkeit, außerplanmäßige Zahlungen auf Dein Darlehen zu leisten. Dies kann die Laufzeit des Kredits verkürzen und die Zinskosten senken, ohne dass die monatliche Rate erhöht werden muss.

Vorteile der Sondertilgung

- Schnellere Tilgung: Durch Sondertilgungen wird die Restschuld schneller abgebaut, was die Laufzeit des Kredits verkürzt.

- Zinsersparnis: Da die Zinsen auf die verbleibende Restschuld berechnet werden, führen Sondertilgungen zu erheblichen Zinseinsparungen über die gesamte Laufzeit.

Während Sondertilgungen eine hervorragende Möglichkeit bieten, die Restschuld schneller abzubauen und die Zinslast zu reduzieren, gibt es dennoch Risiken, die bei der Immobilienfinanzierung nicht übersehen werden dürfen. Ein unvorhergesehener Zahlungsausfall, etwa durch Einkommensverluste oder steigende Zinsen nach Ablauf der Zinsbindung, kann selbst bei einer gut geplanten Finanzierung zu finanziellen Schwierigkeiten führen. Daher ist es wichtig, diese Risiken frühzeitig zu kennen und sich entsprechend abzusichern, um die langfristige Stabilität Deiner Altersvorsorge zu gewährleisten. Im nächsten Kapitel schauen wir uns an, welche Risiken es gibt und wie Du Dich effektiv davor schützen kannst.

Risiken der Immobilienfinanzierung kalkulieren.

Zinsänderungsrisiko

Wenn die Zinsbindung Deines Darlehens endet, kann der Zinssatz steigen, was zu höheren monatlichen Raten führt. Um dieses Risiko zu mindern, kannst Du entweder eine längere Zinsbindungsfrist wählen oder ein Forward-Darlehen abschließen, das den aktuellen Zinssatz für eine zukünftige Finanzierung sichert.

Einkommensrisiko

Veränderungen im Einkommen, etwa durch Jobverlust oder Krankheit, können die Rückzahlung des Darlehens erschweren. Eine ausreichende Absicherung durch Versicherungen, wie eine Berufsunfähigkeitsversicherung, ist hier ratsam.

Beispiel:

Eine Berufsunfähigkeitsversicherung sichert Dein Einkommen ab und stellt sicher, dass Du auch bei einem Einkommensausfall weiterhin Deine Kreditraten bedienen kannst.

Fazit

Die Finanzierung einer Immobilie ist eine der wichtigsten finanziellen Entscheidungen, die Du im Leben triffst. Sie kann den Grundstein für eine sichere Altersvorsorge legen, erfordert aber sorgfältige Planung und kluge Entscheidungen. Jedes Element der Finanzierung – von der Wahl des richtigen Finanzierungsmodells über die Optimierung der monatlichen Belastung bis hin zur Absicherung gegen Risiken – trägt dazu bei, ob Dein Eigenheim eine Last oder ein Segen wird.

Ein Annuitätendarlehen bietet Stabilität und Planbarkeit, während Tilgungsdarlehen langfristig zu einer sinkenden Belastung führen können. Die Länge der Kreditlaufzeit beeinflusst sowohl die monatlichen Raten als auch die Gesamtkosten erheblich. Durch kluge Strategien wie die Anpassung der Tilgungsrate, den Einsatz von Eigenkapital, Sondertilgungen und die Nutzung von Fördermitteln kannst Du die Belastung optimal gestalten.

Der Zinssatz ist ein entscheidender Faktor, der die Gesamtkosten und die Laufzeit Deines Darlehens beeinflusst. Eine sorgfältige Zinsstrategie und die Nutzung von Sondertilgungen können die finanzielle Belastung deutlich reduzieren. Gleichzeitig ist es unerlässlich, sich gegen die Risiken von Zinsänderungen und Einkommensverlusten abzusichern, um die Stabilität Deiner Finanzierung und damit Deiner Altersvorsorge langfristig zu sichern.

Insgesamt solltest Du bei der Immobilienfinanzierung nicht nur auf die monatliche Rate, sondern auch auf die Gesamtkosten, die Risiken und die langfristige finanzielle Sicherheit achten. Mit einer durchdachten Strategie und den richtigen Entscheidungen kannst Du sicherstellen, dass Dein Eigenheim wirklich zu einem soliden Baustein Deiner Altersvorsorge wird.

Diesen Beitrag teilen