Inflation im Blick: Wertstabilität deiner Investmets bewahren

Inhaltsverzeichnis

- Die wichtigsten Punkte vorab

- Was ist Inflation?

- Wie beeinflusst Inflation Deine Kapitalanlagen?

- Die Beziehung zwischen Inflation und Zinssätzen

- Die Beziehung zwischen Inflation und Zinssätzen

- Auswirkungen auf verschiedene Anlageklassen

- Tipps, um Dein Portfolio in Zeiten von Inflation und Zinserhöhungen zu optimieren

- Fazit

Du gehst in Deinen Lieblingssupermarkt, um Deinen üblichen Wocheneinkauf zu erledigen. Brot, Milch, Obst, alles wie gewohnt in den Einkaufswagen. Doch an der Kasse wirst Du überrascht: Der Gesamtbetrag ist deutlich höher als sonst. Das ist kein Einzelfall, und Du merkst es nicht nur im Supermarkt, sondern auch beim Tanken oder beim Restaurantbesuch. Die Preise steigen – und zwar für fast alles. Das ist ein Phänomen, das wir Inflation nennen.

Inflation wirkt sich nicht nur auf die täglichen Ausgaben aus, sondern auch auf Deine Ersparnisse und Investitionen. Hinzu kommen Zinssätze, die das Sparen und Investieren weiter beeinflussen. Wenn Du also wissen möchtest, wie Inflation und Zinssätze Deine Kapitalanlagen betreffen und was Du tun kannst, um auch in unsicheren Zeiten Dein Portfolio zu schützen, bist Du hier genau richtig.

Die wichtigsten Punkte vorab

- Inflation und Zinssätze haben direkten Einfluss auf die Renditen Deiner Investitionen.

- Inflation bedeutet steigende Preise und sinkende Kaufkraft. Das kann die reale Rendite Deiner Anlagen mindern.

- Zinssätze beeinflussen sowohl die Kosten für Kredite als auch die Attraktivität von Sparprodukten.

- Unterschiedliche Anlageklassen wie Aktien, Anleihen, Immobilien und Rohstoffe reagieren unterschiedlich auf Inflation und Zinsänderungen.

- Strategien zur Portfolioanpassung helfen, in Zeiten von Inflation und steigenden Zinsen klug zu investieren.

Was ist Inflation?

Inflation beschreibt den allgemeinen Anstieg der Preise für Waren und Dienstleistungen über einen bestimmten Zeitraum. Einfach gesagt bedeutet das, dass Du mit derselben Menge Geld weniger kaufen kannst als zuvor. Dies ist ein Phänomen, das jeder von uns schon erlebt hat: Dinge, die vor einigen Jahren noch günstiger waren, kosten heute oft deutlich mehr.

Nachfrageinflation: Wenn die Nachfrage nach Produkten und Dienstleistungen das Angebot übersteigt, steigen die Preise. Das passiert häufig in Zeiten wirtschaftlichen Wachstums, wenn mehr Menschen und Unternehmen Geld ausgeben.

Kosteninflation: Steigende Produktionskosten, wie höhere Rohstoffpreise oder Lohnkosten, führen dazu, dass Unternehmen die gestiegenen Kosten an die Verbraucher weitergeben. Dies führt zu höheren Endpreisen.

Geldmengeninflation: Wenn Zentralbanken mehr Geld in Umlauf bringen, steigt die Kaufkraft und damit die Nachfrage. Sind mehr finanzielle Mittel verfügbar, während das Angebot unverändert bleibt, steigen die Preise.

Wie wird Inflation gemessen ?

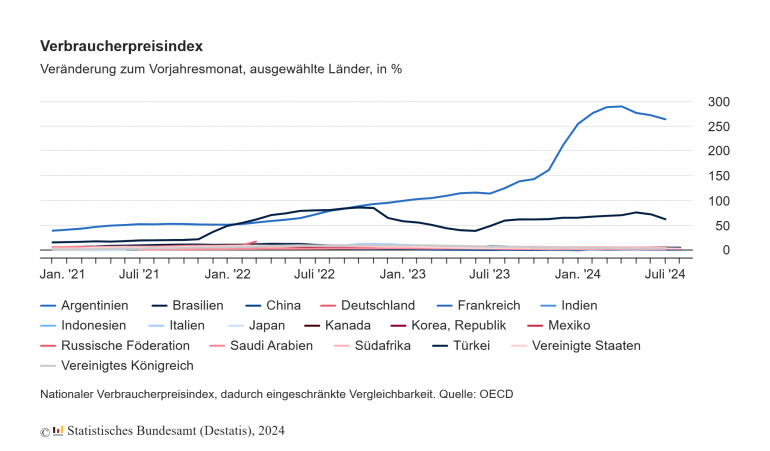

Die gängigste Methode zur Messung der Inflation ist der Verbraucherpreisindex (VPI). Der VPI misst die Preisveränderungen eines bestimmten Warenkorbs, der typische Ausgaben wie Lebensmittel, Mieten und Transportkosten umfasst. Eine jährliche Steigerung dieses Index signalisiert eine allgemeine Preissteigerung. Eine moderate Inflation von etwa 2 % wird als gesund für die Wirtschaft angesehen, da sie auf Wachstum hinweist.

Ein einfaches Beispiel verdeutlicht das: Wenn Dein Wocheneinkauf letztes Jahr 100 Euro gekostet hat und dieses Jahr 104 Euro, beträgt die Inflationsrate 4 %. Diese 4 % bedeuten, dass Deine Kaufkraft gesunken ist – Du bekommst weniger für Dein Geld.

Das Statistische Bundesamt bietet einen Vergleich der Inflation verschiedener Länder an.Inflationsraten im internationalen Vergleich 2024 – Statistisches Bundesamt (destatis.de)

Wie beeinflusst Inflation Deine Kapitalanlagen?

Inflation kann die realen Renditen Deiner Kapitalanlagen erheblich schmälern. Selbst wenn Du nominale Gewinne erzielst, kann eine hohe Inflationsrate dazu führen, dass Dein realer Gewinn deutlich geringer ausfällt.

Angenommen, Du erzielst mit einer Anleihe eine jährliche Rendite von 5 %. Wenn die Inflationsrate bei 2 % liegt, beträgt Deine reale Rendite 3 %. Sollte die Inflation jedoch auf 4 % ansteigen, bleibt Dir nur eine reale Rendite von 1 %. Dieses Beispiel zeigt, wie wichtig es ist, nicht nur auf die nominale Rendite zu schauen, sondern auch die Inflation zu berücksichtigen.

Auswirkungen auf die Investitionen

Wenn die Inflation steigt, verlieren festverzinsliche Anlagen wie Anleihen an Attraktivität, da ihre reale Rendite sinkt. Aktien können in solchen Zeiten besser abschneiden, insbesondere wenn Unternehmen in der Lage sind, ihre Preise anzupassen und die gestiegenen Kosten weiterzugeben.

Es ist wichtig, die Inflationsentwicklung im Auge zu behalten, um sicherzustellen, dass Deine Kapitalanlagen auch langfristig Rendite erwirtschaften und die Kaufkraft erhalten bleibt.

Die Beziehung zwischen Inflation und Zinssätzen

Zinssätze bestimmen, wie teuer es ist, Geld zu leihen, und wie viel Du für Deine Ersparnisse bekommst. Niedrige Zinssätze ermutigen zum Konsum und zur Kreditaufnahme, weil das Leihen von Geld günstig ist. Hohe Zinssätze bremsen hingegen Investitionen und Konsum, weil Kredite teurer werden.

Ein Beispiel: Wenn die Zinsen auf einem Sparbuch 0,5 % betragen, während die Inflationsrate bei 2 % liegt, verlierst Du trotz Zinsen Geld, weil die Kaufkraft Deiner Ersparnisse sinkt. Erhöht die Zentralbank die Zinssätze, um die Inflation zu kontrollieren, könnten Sparer wieder profitieren, aber die Kreditkosten steigen.

Die Beziehung zwischen Inflation und Zinssätzen

Inflation und Zinssätze sind eng miteinander verknüpft und haben eine komplexe Beziehung, die sowohl auf gesamtwirtschaftlicher als auch auf persönlicher Ebene wichtig ist. Die Zentralbanken, wie die Europäische Zentralbank (EZB) oder die US-Notenbank (Fed), nutzen Zinssätze als eines der wichtigsten Werkzeuge, um die Inflation zu steuern und die Wirtschaft zu stabilisieren.

Wie zentralbanken die Inflation Steuern

Die Zentralbanken setzen den sogenannten Leitzins fest, der als Basis für viele andere Zinssätze dient – wie etwa Hypothekenzinsen, Kreditzinsen und Sparzinsen. Der Leitzins beeinflusst also maßgeblich, wie teuer oder günstig es ist, Geld zu leihen oder anzulegen.

- Inflation zu hoch: Steigen die Preise schnell und unkontrolliert, spricht man von hoher Inflation. In solchen Fällen greifen Zentralbanken ein, indem sie den Leitzins erhöhen. Höhere Zinsen machen das Ausleihen von Geld teurer, was dazu führt, dass weniger Unternehmen und Konsumenten Kredite aufnehmen. Gleichzeitig werden Sparen und Investitionen in festverzinsliche Produkte attraktiver, da höhere Zinsen höhere Erträge versprechen. Insgesamt wird die Nachfrage nach Konsum und Investitionen gebremst, was das Preiswachstum verlangsamen und die Inflation dämpfen soll.

- Inflation zu niedrig: Wenn die Preise nur langsam steigen oder sogar fallen, spricht man von niedriger Inflation oder Deflation. In solchen Fällen können Zentralbanken die Zinsen senken. Niedrige Zinssätze machen Kredite günstiger und fördern Investitionen und Konsum. So wird mehr Geld in Umlauf gebracht, was zu einem Anstieg der Nachfrage führt und die Inflation wieder ankurbelt.

Warum ist Inflation gut ?

Vielleicht fragst Du Dich, warum eine Zentralbank überhaupt Inflation zulassen sollte, anstatt sie auf null zu drücken. Der Grund ist, dass eine moderate Inflation für die Wirtschaft auch Vorteile haben kann:

Anreiz zum Konsum und Investieren: Wenn die Preise moderat steigen, wissen die Verbraucher, dass Waren und Dienstleistungen in Zukunft teurer werden könnten. Das motiviert dazu, heute zu kaufen, statt zu warten. Auch Unternehmen werden angeregt, zu investieren, weil die Kosten für Investitionen in Zukunft höher sein könnten. Das hält die Wirtschaft in Bewegung.

Verschuldung leichter abzubauen: Moderate Inflation hilft dabei, die reale Last von Schulden zu reduzieren. Wenn Du zum Beispiel einen Kredit aufgenommen hast, der auf zehn Jahre ausgelegt ist, dann wird die Rückzahlung dieses Kredits mit der Zeit weniger „wertvoll“, wenn das allgemeine Preisniveau steigt. Dadurch ist es für Schuldner leichter, ihre Schulden zu begleichen.

Unterstützun von Gehaltsanpassungen: Ein gewisses Maß an Inflation erlaubt es, Löhne und Gehälter regelmäßig anzupassen, ohne dass es zu plötzlichen und drastischen Änderungen kommt. So können Unternehmen ihre Kosten planen und Arbeitnehmer sehen regelmäßige Gehaltssteigerungen, die sie motivieren und zufriedenstellen.

Auswirkungen auf verschiedene Anlageklassen

Inflation und Zinssätze beeinflussen unterschiedliche Anlageklassen auf vielfältige Weise. Es ist wichtig, diese Zusammenhänge zu verstehen, um fundierte Entscheidungen für das eigene Portfolio zu treffen. Hier sind die wichtigsten Anlageklassen und wie sie auf Inflation und Zinsschwankungen reagieren:

Aktien

Aktien können sowohl positiv als auch negativ von Inflation betroffen sein. Unternehmen, die in der Lage sind, gestiegene Produktionskosten durch höhere Preise an ihre Kunden weiterzugeben, können ihre Gewinne auch in Zeiten hoher Inflation stabil halten. Ein Beispiel dafür sind Unternehmen aus dem Konsumgütersektor, die Produkte des täglichen Bedarfs herstellen. Verbraucher kaufen diese Waren weiterhin, selbst wenn die Preise leicht steigen.

Jedoch gibt es auch Branchen, die bei steigenden Preisen leiden, vor allem wenn sie höhere Produktionskosten haben, die nicht einfach weitergegeben werden können. Unternehmen aus dem Technologiesektor, die oft auf teure Komponenten angewiesen sind, könnten hier betroffen sein. Bei niedrigen Zinssätzen profitieren Aktien in der Regel, da günstige Kredite Investitionen und Konsum fördern. Wenn die Zinsen jedoch steigen, wird das Leihen von Geld teurer, was sich negativ auf die Aktienkurse auswirken kann.

Anleihen

Anleihen sind typischerweise die am stärksten von Inflation betroffene Anlageklasse. Das liegt daran, dass sie feste Zinszahlungen bieten, die durch Inflation an realem Wert verlieren. Steigen die Preise stark, so sinkt die reale Rendite einer Anleihe. Das bedeutet, dass Anleger trotz Zinszahlungen weniger Kaufkraft haben als erwartet.

Ein Beispiel: Eine Anleihe mit einer festen Verzinsung von 3 % bietet bei einer Inflationsrate von 1 % eine reale Rendite von 2 %. Wenn die Inflation jedoch auf 4 % ansteigt, wird die reale Rendite negativ. Inflationsgeschützte Anleihen können hier eine Lösung sein, da sie die Zinszahlungen an die Inflationsrate koppeln und somit die Kaufkraft schützen.

Immobilien

Immobilien gelten als eine der besten Absicherungen gegen Inflation. Wenn die Preise steigen, steigen in der Regel auch die Mieten und der Wert von Immobilien. Das macht Immobilien zu einer attraktiven Anlage, um die Kaufkraft zu erhalten. Zudem profitieren Immobilienbesitzer von der Möglichkeit, Kredite zu niedrigen Zinssätzen aufzunehmen, was ihre Rendite weiter steigert.

Beispiel: Ein Investor kauft eine Immobilie zu einem Zinssatz von 2 % und vermietet diese. Bei steigender Inflation steigen auch die Mieteinnahmen, was den Wert der Immobilie langfristig steigert. Sollten die Zinsen jedoch wieder steigen, könnte es schwieriger werden, neue Immobilienkäufe zu finanzieren, was den Markt dämpfen könnte.

Rohstoffe

Rohstoffe wie Gold, Silber und Öl sind häufig „sichere Häfen“ in Zeiten hoher Inflation. Der Wert von Rohstoffen steigt meist, wenn das Vertrauen in Währungen sinkt, da sie eine physische Substanz besitzen und nicht einfach durch Geldschöpfung vermehrt werden können. Besonders Gold wird als Schutz gegen Inflation gesehen und zieht oft Käufer an, wenn die Inflationsrate steigt.

Tipps, um Dein Portfolio in Zeiten von Inflation und Zinserhöhungen zu optimieren

Wenn die Inflation steigt oder Zinssätze sich verändern, ist es wichtig, Dein Portfolio entsprechend anzupassen. Hier sind einige Tipps, die Dir helfen, Dein Vermögen zu schützen und weiterhin stabile Renditen zu erzielen:

Diversifikation

Setze nicht alles auf eine Karte. Eine breite Streuung über verschiedene Anlageklassen wie Aktien, Anleihen, Immobilien und Rohstoffe kann das Risiko mindern. Während manche Anlagen in einem Umfeld hoher Inflation schlecht abschneiden, profitieren andere. Diversifikation hilft, Schwankungen abzufedern und langfristig stabil zu bleiben.

Inflationsgeschütze Anleihen

Diese speziellen Anleihen passen ihre Zinszahlungen an die Inflationsrate an. Das bedeutet, dass Du auch bei steigenden Preisen eine reale Rendite erzielst. In Zeiten hoher Inflation können inflationsgeschützte Anleihen eine wertvolle Ergänzung zu Deinem Portfolio sein, um die Kaufkraft Deiner Investments zu sichern.

Qualitätsaktien mit Preissetzungsmacht

Setze auf Unternehmen, die eine starke Marktstellung haben und in der Lage sind, Preise zu erhöhen, ohne große Mengen an Kunden zu verlieren. Solche Firmen finden sich häufig im Konsumgüterbereich, Gesundheitswesen oder bei Energieversorgern. Diese Unternehmen haben oft solide Geschäftsmodelle und sind besser in der Lage, sich an ein inflationsreiches Umfeld anzupassen.

Investitionen in Rohstoffe und Edelmetalle

Gold und andere Rohstoffe können als Absicherung dienen, wenn die Inflation hoch ist. Sie behalten ihren Wert, auch wenn Währungen an Kaufkraft verlieren. Ein Investment in Gold oder breit gefächerte Rohstoff-ETFs kann helfen, das Portfolio vor großen Verlusten zu bewahren, wenn die Inflation steigt. Auch Energie- und Agrarrohstoffe sind in dieser Hinsicht interessant, da ihre Preise oft parallel zur Inflation steigen.

Immobilien und Immobilienfonds

Wie bereits erwähnt, sind Immobilien eine klassische Inflationsabsicherung. Überlege, in Immobilien zu investieren, die stabile Mieteinnahmen bieten. Alternativ bieten Immobilienfonds eine Möglichkeit, vom Immobilienmarkt zu profitieren, ohne selbst eine Immobilie kaufen zu müssen. Bei steigender Inflation können auch REITs (Real Estate Investment Trusts), die in gewerbliche Immobilien investieren, attraktive Renditen bieten.

Flexible Anlagestrategien

Sei bereit, Deine Anlagestrategie an Veränderungen in der Wirtschaft anzupassen. In Zeiten steigender Zinssätze könnten Anleihen mit kurzer Laufzeit interessanter sein als langlaufende, da sie weniger anfällig für Zinsänderungen sind. Eine regelmäßige Überprüfung und Anpassung des Portfolios an die wirtschaftliche Lage ist entscheidend, um langfristig erfolgreich zu sein.

Durch diese gezielten Anpassungen kannst Du Dein Portfolio vor den negativen Auswirkungen von Inflation und Zinsschwankungen schützen und sicherstellen, dass Deine Investments auch in unsicheren Zeiten eine gute Rendite erzielen.

Fazit

Inflation und Zinssätze sind zwei zentrale wirtschaftliche Faktoren, die den Erfolg Deiner Kapitalanlagen maßgeblich beeinflussen können. Inflation bedeutet, dass die Kaufkraft Deines Geldes im Laufe der Zeit abnimmt, während Zinssätze bestimmen, wie attraktiv das Sparen oder Leihen von Geld ist. Ein grundlegendes Verständnis dieser Zusammenhänge hilft Dir, die Auswirkungen auf Dein Portfolio besser einzuschätzen und geeignete Anpassungen vorzunehmen.

Verschiedene Anlageklassen reagieren unterschiedlich auf Veränderungen in Inflation und Zinssätzen. Während Aktien von Unternehmen profitieren können, die ihre Preise anpassen können, sind festverzinsliche Anleihen in der Regel anfälliger, da sie an realer Rendite verlieren. Immobilien gelten oft als inflationssicher, da ihre Werte und Mieten mit der Inflation steigen. Rohstoffe, insbesondere Edelmetalle wie Gold, werden oft als Schutz gegen Inflation angesehen und können in wirtschaftlich unsicheren Zeiten als sicherer Hafen dienen.

In Zeiten steigender Inflation und Zinserhöhungen ist es wichtig, eine diversifizierte Anlagestrategie zu verfolgen. Inflationsgeschützte Anleihen, Qualitätsaktien mit Preissetzungsmacht und Investitionen in Rohstoffe und Immobilien können helfen, die negativen Effekte abzufedern. Gleichzeitig bleibt Flexibilität in der Anlagestrategie entscheidend, um auf wirtschaftliche Veränderungen reagieren zu können.

Letztendlich bietet eine solide Diversifikation und ein strategisches Portfolio-Management den besten Schutz gegen die Unsicherheiten, die durch Inflation und Zinsschwankungen entstehen. Indem Du die Mechanismen hinter diesen wirtschaftlichen Kräften verstehst und gezielt darauf reagierst, kannst Du Deine Investments schützen und weiterhin stabile Renditen erzielen – selbst in Zeiten wirtschaftlicher Herausforderungen.

Diesen Beitrag teilen