Grundlagen der Kapitalanlagen: Was du wissen solltest

Inhaltsverzeichnis

- Die wichtigsten Punkte vorab

- Was sind Kapitalanlagen?

- Verschiedene Arten von Kapitalanlagen

- Anleihen

- Immobilien

- Fonds (ETFs, Investmentfonds)

- Investmentfonds

- Rohstoffe (Gold, Silber, Öl)

- Tages- und Festgeld

- P2P-Kredite

- Kryptowährungen

- Private Equity

- Kunst und Sammlerstücke

Du hast sicherlich schon von Kapitalanlagen gehört und dich gefragt, was genau sie bedeuten und wie du dein Geld am besten anlegen kannst. Die Grundlagen der Kapitalanlagen sind entscheidend, um die verschiedenen Möglichkeiten – Aktien, Anleihen, Immobilien, Fonds, Rohstoffe und vieles mehr – zu verstehen und langfristig Gewinne zu erzielen. Kapitalanlagen sind Investitionen, bei denen du dein Geld in verschiedene Vermögenswerte steckst, mit dem Ziel, durch Wertsteigerungen, Zinsen, Mieten oder Dividenden einen Gewinn zu erzielen.

Viele Menschen lassen ihr Geld auf einem Sparbuch oder Girokonto liegen, was in der heutigen Niedrigzinsphase jedoch meist keine nennenswerte Rendite mehr bringt. Daher ist es sinnvoll, sich frühzeitig mit Kapitalanlagen auseinanderzusetzen. In diesem Artikel führen wir dich durch dieses wichtige Thema und erklären die wichtigsten Grundlagen der Kapitalanlagen, ihre Vor- und Nachteile und zeigen dir, wie du eine auf dich zugeschnittene Anlagestrategie entwickeln kannst.

Die wichtigsten Punkte vorab

- Kapitalanlagen ermöglichen es dir, dein Geld für dich arbeiten zu lassen und langfristig ein Vermögen aufzubauen.

- Es gibt verschiedene Arten von Kapitalanlagen, die sich in Bezug auf Risiko, Rendite, Liquidität und Investitionsvolumen unterscheiden.

- Zu den beliebtesten Anlageformen zählen Aktien, Anleihen, Immobilien, Fonds, Rohstoffe und Tages- sowie Festgeldkonten.

- Bei der Wahl der richtigen Kapitalanlage ist es wichtig, deine persönliche Risikobereitschaft, deine finanziellen Ziele, deinen Anlagehorizont und deinen Investitionsbetrag zu berücksichtigen.

Was sind Kapitalanlagen?

Kapitalanlagen sind Investitionen in unterschiedliche Vermögenswerte mit dem Ziel, eine Rendite zu erzielen. Du legst dein Geld in Wertpapiere, Sachwerte, Immobilien, Rohstoffe oder andere Produkte an, um durch Kurssteigerungen, Zinsen, Dividenden oder Mieteinnahmen einen Gewinn zu erzielen. Im Grunde bedeutet Kapitalanlage, dass du dein Geld für dich arbeiten lässt. Dabei gibt es verschiedene Anlageformen, die sich in Bezug auf Sicherheit, Renditechancen und Liquidität (Verfügbarkeit des investierten Kapitals) unterscheiden.

In den folgenden Kapiteln gehen wir detailliert auf die verschiedenen Arten und Grundlagen von Kapitalanlagen ein und erklären, wie du mit ihnen Rendite erwirtschaften kannst.

Verschiedene Arten von Kapitalanlagen

Aktien

Was sind aktien?

Aktien sind Anteile an einem Unternehmen. Wenn du Aktien kaufst, erwirbst du einen kleinen Teil des Unternehmens und wirst somit zu einem Miteigentümer. Aktien werden an Börsen gehandelt, und ihr Preis wird durch Angebot und Nachfrage bestimmt. Faktoren wie der wirtschaftliche Erfolg des Unternehmens, die allgemeine Marktlage und globale Ereignisse beeinflussen den Aktienkurs. Aktien sind Eigenkapitalanlagen, da du als Aktionär an den Gewinnen (Dividenden) und Verlusten des Unternehmens beteiligt bist.

Bestandteile von Aktien:

- Stammaktien: Verleihen ein Stimmrecht auf der Hauptversammlung des Unternehmens und in der Regel Anspruch auf Dividenden.

- Vorzugsaktien: Haben in der Regel kein Stimmrecht, bieten dafür aber eine bevorzugte oder höhere Dividendenzahlung.

Wie entsteht Rendite?

Kursgewinne: Wenn der Wert der Aktie steigt, kannst du sie zu einem höheren Preis verkaufen, als du sie gekauft hast. Der Gewinn, den du erzielst, ist deine Rendite.

Beispiel: Du kaufst eine Aktie für 50 Euro. Ein Jahr später steht der Kurs bei 70 Euro. Verkaufst du die Aktie, erzielst du einen Kursgewinn von 20 Euro.

Dividenden: Einige Unternehmen schütten einen Teil ihres Gewinns an die Aktionäre aus. Diese Auszahlung nennt man Dividende und stellt eine zusätzliche Einnahmequelle neben den Kursgewinnen dar. Die Höhe der Dividende variiert je nach Unternehmen und dessen Geschäftserfolg.

Beispiel: Ein Unternehmen schüttet eine Dividende von 2 Euro pro Aktie aus. Wenn du 100 Aktien besitzt, erhältst du eine Dividende von 200 Euro.

Was macht Aktien aus?

Aktien https://de.scalable.capital/lernen bieten ein hohes Wachstumspotenzial, da sie direkt vom wirtschaftlichen Erfolg des Unternehmens abhängen. Sie gelten als langfristig renditestarke Anlageform, besonders wenn du über mehrere Jahre investierst. Die Risiken sind jedoch auch höher, da Aktienkurse stark schwanken und ein Totalverlust möglich ist, wenn das Unternehmen in die Insolvenz gerät. Mehr über die Böse findest du hier

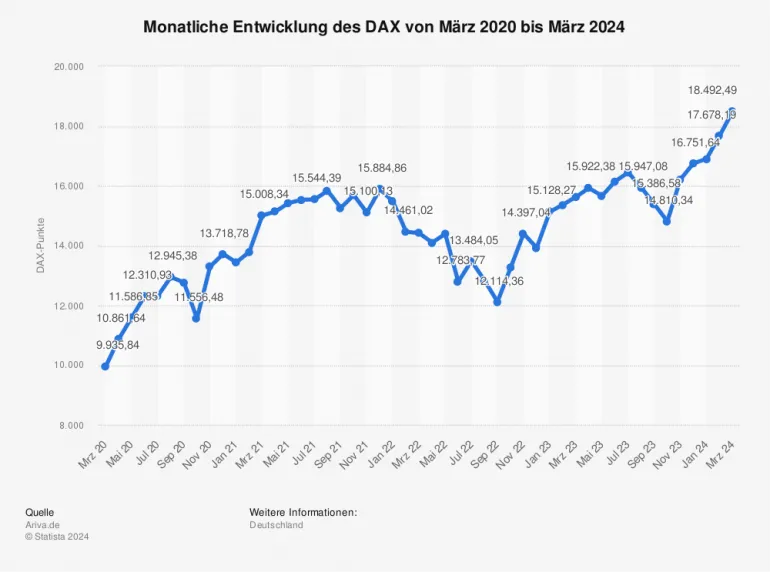

Das Diagramm zeigt, den Kursverlauf des DAX der letzten Jahre, um die Volatilität und die Wachstumspotenziale von Aktien zu verdeutlichen.Der DAX, kurz für Deutscher Aktienindex, ist der wichtigste Aktienindex in Deutschland der die 40 größten Unternehmen Deutschlands beinhaltet.

Anleihen

Was sind Anleihen?

Anleihen sind festverzinsliche Wertpapiere, die von Staaten, Unternehmen oder Banken ausgegeben werden, um Kapital zu beschaffen. Wenn du eine Anleihe kaufst, leihst du dem Emittenten Geld und erhältst im Gegenzug regelmäßige Zinszahlungen (Kupons) sowie die Rückzahlung des Nennwerts am Ende der Laufzeit. Anleihen gehören zur Kategorie der Fremdkapitalanlagen, da der Emittent verpflichtet ist, Zinsen zu zahlen und das Kapital zurückzuerstatten.

Bestandteile von Anleihen:

- Nennwert: Der Betrag, den du dem Emittenten leihst und am Ende der Laufzeit zurückerhältst.

- Kupon/Zinssatz: Die regelmäßigen Zinszahlungen, die während der Laufzeit der Anleihe geleistet werden.

- Laufzeit: Die Dauer der Anleihe. Am Ende wird der Nennwert an den Anleger zurückgezahlt.

Wie entsteht Rendite?

Zinszahlungen: Während der Laufzeit erhältst du regelmäßige Zinszahlungen. Der Zinssatz wird im Voraus festgelegt und bleibt während der gesamten Laufzeit konstant.

Beispiel: Du kaufst eine Anleihe mit einem Nennwert von 1.000 Euro und einem jährlichen Zinssatz von 5 %. Du erhältst jährlich 50 Euro an Zinsen.

Kursgewinne: Anleihen können an der Börse gehandelt werden. Wenn du eine Anleihe zu einem Preis unter dem Nennwert kaufst und sie später zum Nennwert zurückgezahlt wird, erzielst du einen Kursgewinn.

Was macht Anleihen aus?

Anleihen sind stabiler und weniger volatil als Aktien und bieten durch die Zinszahlungen eine verlässliche Einkommensquelle. Sie sind besonders bei sicherheitsorientierten Anlegern beliebt. Allerdings besteht auch hier ein Ausfallrisiko, vor allem bei Unternehmensanleihen, wenn der Emittent zahlungsunfähig wird. Staatsanleihen, insbesondere aus wirtschaftlich starken Ländern, gelten hingegen als besonders sicher.

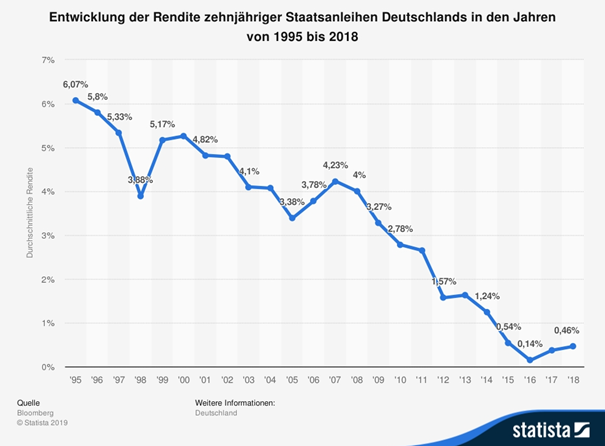

Darstellung der Zinsentwicklung für Staatsanleihen Deutschalnds über die letzten Jahre, um den Zusammenhang zwischen Marktzinsen und Anleihewerten zu veranschaulichen.

Immobilien

Was sind Immobilien?

Immobilien sind physische Vermögenswerte wie Wohnhäuser, Wohnungen, Gewerbegebäude oder Grundstücke. Sie gelten als relativ krisensicher und sind in der Regel weniger anfällig für kurzfristige Marktschwankungen. Immobilieninvestitionen können durch den direkten Kauf von Immobilien oder indirekt über Immobilienfonds und REITs (Real Estate Investment Trusts) erfolgen.

Bestandteile von Immobilieninvestitionen:

- Wohnimmobilien: Einfamilienhäuser, Eigentumswohnungen oder Mehrfamilienhäuser, die zur privaten Nutzung vermietet oder verkauft werden.

- Gewerbeimmobilien: Bürogebäude, Einzelhandelsflächen, Lagerhallen, die für geschäftliche Zwecke genutzt werden.

- Grundstücke: Unbebaute Flächen, die für zukünftige Bauprojekte oder als Kapitalanlage genutzt werden können.

Wie entsteht Rendite?

Mieteinnahmen: Die regelmäßigen Mieteinnahmen von Wohn- oder Gewerbeimmobilien stellen eine verlässliche Einkommensquelle dar. Durch langfristige Mietverträge erhältst du stabile Erträge.

Beispiel: Du kaufst eine Eigentumswohnung und vermietest sie für 1.000 Euro pro Monat. Jährlich erzielst du somit Mieteinnahmen von 12.000 Euro.

Wertsteigerung: Immobilien können im Wert steigen, insbesondere wenn sie sich in einer gefragten Lage befinden. Wenn du die Immobilie später zu einem höheren Preis verkaufst, erzielst du einen Gewinn.

Beispiel: Du kaufst ein Haus für 200.000 Euro. Nach 10 Jahren ist es 300.000 Euro wert. Verkaufst du es, erzielst du einen Gewinn von 100.000 Euro.

Was macht Immobilien aus?

Immobilien sind durch ihre Beständigkeit und ihre Fähigkeit, langfristige Mieteinnahmen zu generieren, eine attraktive Kapitalanlage. Sie bieten einen gewissen Schutz vor Inflation, da Immobilienpreise und Mieten dazu neigen, mit der Inflation zu steigen. Allerdings sind Immobilieninvestitionen mit hohen Anschaffungskosten und laufenden Kosten (Instandhaltung, Reparaturen, Steuern) verbunden und erfordern oft einen längeren Anlagehorizont.

Fonds (ETFs, Investmentfonds)

Was sind Fonds?

Ein Fonds ist ein Anlageinstrument, das das Geld vieler Anleger bündelt und in verschiedene Wertpapiere investiert, wie Aktien, Anleihen, Immobilien oder Rohstoffe. Fonds werden von Fondsmanagern verwaltet, die die Anlageentscheidungen treffen. Durch die breite Streuung des investierten Kapitals wird das Risiko minimiert einer der wichtigsten Grundlagen der Kapitalangen. Fonds gehören zur Kategorie der Mischanlage , da sie oft in verschiedene Anlageklassen investieren.

ETFs ( Exchange Traded Funds)

Passiv verwaltete Fonds, die einen bestimmten Index (z.B. DAX, S&P 500) nachbilden. Sie sind in der Regel günstiger als aktiv verwaltete Fonds und ermöglichen eine einfache und kosteneffiziente Investition in einen ganzen Markt.

Bestandteile von ETFs

- Index: Der zugrunde liegende Marktindex, den der ETF nachbildet.

- Fondsanteile: Der Anteil des Anlegers am ETF-Vermögen.

- Handelbarkeit: ETFs werden wie Aktien an der Börse gehandelt.

Wie entsteht Rendite?

Wertsteigerung und Dividenden: Rendite entsteht durch die Wertsteigerung des Indexes, den der ETF nachbildet. Du profitierst von Kurssteigerungen und gegebenenfalls Dividenden der im ETF enthaltenen Unternehmen.

Was macht ETFs aus?

ETFs sind kostengünstig, da sie passiv verwaltet werden. Sie bieten breite Diversifikation und sind ideal für langfristige Anleger, die einfach in den Markt investieren möchten.

Investmentfonds

Was sind Investmentfonds?

Ein Investmentfonds sammelt Geld von vielen Anlegern und investiert es in verschiedene Vermögenswerte wie Aktien, Anleihen oder Immobilien. Fonds bieten eine breite Diversifikation und werden von professionellen Fondsmanagern verwaltet.

Bestandteile von Investmentfonds

- Fondsanteile: Der Anteil des Anlegers am Gesamtvermögen des Fonds.

- Fondskosten: Verwaltungskosten und andere Gebühren, die der Fonds erhebt.

- Portfolio: Die Gesamtheit der verschiedenen Investitionen, in die der Fonds investiert.

Wie entsteht Rendite?

Wertsteigerung und Ausschüttungen: Rendite entsteht durch Wertsteigerungen der im Fonds enthaltenen Vermögenswerte und gegebenenfalls Ausschüttungen von Erträgen.

Was macht Investmentfonds aus?

Diese Fonds werden von einem Fondsmanager aktiv verwaltet, der versucht, durch gezielte Investitionen eine höhere Rendite als der Markt zu erzielen. Sie sind in der Regel teurer aufgrund der Verwaltungsgebühren.

Rohstoffe (Gold, Silber, Öl)

Was sind Rohstoffe?

Rohstoffe sind natürliche Ressourcen wie Edelmetalle (Gold, Silber), Energierohstoffe (Öl, Gas) oder Agrarrohstoffe (Weizen, Kaffee). Sie können entweder physisch gekauft oder über spezielle Fonds und Zertifikate gehandelt werden. Besonders Edelmetalle wie Gold gelten als „sicherer Hafen“ in wirtschaftlich unsicheren Zeiten.

Wie entsteht Rendite?

Preissteigerungen: Die Preise für Rohstoffe schwanken je nach Angebot und Nachfrage. Durch den Kauf von Rohstoffen zu einem niedrigen Preis und den späteren Verkauf zu einem höheren Preis erzielst du eine Rendite.

Was macht Rohstoffe aus?

Rohstoffe sind oft eine Absicherung gegen Inflation und wirtschaftliche Unsicherheiten. Sie haben jedoch auch Risiken, insbesondere durch starke Preisschwankungen, die von globalen Ereignissen beeinflusst werden.

Tages- und Festgeld

Was sind Tages- und Festgeld?

Tages- und Festgeldkonten sind klassische Sparprodukte. Tagesgeld ist täglich verfügbar, während Festgeld für eine bestimmte Laufzeit angelegt wird. Sie gelten als sehr sicher, da die Einlagen in der Regel durch eine staatliche Einlagensicherung bis zu 100.000 Euro pro Kunde und Bank geschützt sind.

Wie entsteht Rendite?

Zinsen: Du erhältst eine feste Verzinsung für dein angelegtes Geld. Beim Festgeld bleibt der Zinssatz über die gesamte Laufzeit konstant, während Tagesgeldzinsen je nach Marktlage schwanken können.

Was macht Tages- und Festgeld aus?

Sie sind sehr sicher und einfach zu handhaben, aber auch mit einer niedrigen Rendite verbunden. Besonders in Niedrigzinsphasen ist der Ertrag oft geringer als die Inflationsrate, was zu einem realen Wertverlust des Kapitals führen kann.

P2P-Kredite

Was sind P2P-Kredite ?

Bei P2P-Krediten (Peer-to-Peer) verleihen Privatpersonen ihr Geld direkt an andere Privatpersonen oder Unternehmen über Online-Plattformen. Diese Art der Geldanlage ermöglicht es, ohne Banken Kredite zu vergeben.

Bestandteile von P2P-Krediten:

- Kreditbetrag: Der Betrag, den der Anleger einem Kreditnehmer zur Verfügung stellt.

- Zinsen: Die Zinsen, die der Kreditnehmer dem Anleger zahlt.

- Risiko: Das Risiko eines Kreditausfalls, das bei P2P-Plattformen höher sein kann als bei herkömmlichen Anlagen.

Wie entsteht Rendite?

Zinsen: Rendite entsteht durch die Zinsen, die der Kreditnehmer für das geliehene Geld zahlt. Die Zinssätze sind in der Regel höher als bei Bankeinlagen, was auch das höhere Risiko widerspiegelt.

Was macht P2P-Kredite aus?

P2P-Kredite bieten eine attraktive Renditechance, tragen jedoch ein höheres Ausfallrisiko. Sie sind besonders für risikobereite Anleger interessant, die ihr Portfolio diversifizieren möchten.

Kryptowährungen

Was sind Kryptowährungen ?

Kryptowährungen sind digitale Währungen, die auf Blockchain-Technologie basieren. Bekannte Beispiele sind Bitcoin und Ethereum. Sie ermöglichen es, Werte dezentral und ohne staatliche Kontrolle zu übertragen.

Bestandteile von Kryptowährungen:

- Token: Die Einheiten einer Kryptowährung, die gehandelt werden können.

- Blockchain: Die zugrunde liegende Technologie, die Transaktionen transparent und unveränderlich aufzeichnet.

- Mining: Der Prozess, durch den neue Kryptowährungseinheiten geschaffen werden.

Wie entsteht Rendite?

Wertsteigerung:Rendite entsteht durch den Anstieg des Wertes der Kryptowährung im Markt. Der Handel mit Kryptowährungen kann sehr volatil sein, wodurch hohe Gewinne, aber auch Verluste möglich sind.

Was macht Kryptowährungen aus?

Kryptowährungen bieten hohe Chancen auf Wertsteigerungen, sind jedoch sehr spekulativ und unterliegen großen Kursschwankungen. Sie sind besonders bei technologieaffinen Anlegern beliebt.

Private Equity

Was ist Private Equity ?

Private Equity beschreibt das direkte Investment in nicht börsennotierte Unternehmen, oft in Form von Eigenkapital. Diese Investitionen werden typischerweise von institutionellen Anlegern und vermögenden Privatpersonen getätigt.

Bestandteile von Private Equity:

- Kapitalbeteiligung: Der Anteil des Unternehmens, der erworben wird.

- Wachstumsfinanzierung: Das Kapital, das für die Expansion oder Restrukturierung des Unternehmens genutzt wird.

- Exit: Der Zeitpunkt, zu dem die Beteiligung verkauft wird, typischerweise nach einigen Jahren.

Wie entsteht Rendite?

Wertsteigerung und Ausschüttungen: Rendite entsteht durch den Verkauf der Unternehmensanteile nach einer Wertsteigerung oder durch Ausschüttungen während der Haltezeit.

Was macht Private Equity aus?

Private Equity ist eine langfristige und oft risikoreiche Investition, bietet jedoch hohe Renditechancen, besonders in schnell wachsenden Unternehmen.

Kunst und Sammlerstücke

Was sind Kunst und Sammlerstücke ?

Kunst und Sammlerstücke wie Gemälde, Skulpturen, Briefmarken oder seltene Weine gelten als alternative Anlageformen. Diese Anlagen gewinnen häufig an Wert durch ihre Seltenheit und historische Bedeutung.

Bestandteile von Kunst und Sammlerstücken:

- Originalität: Der Wert steigt, wenn es sich um einzigartige oder seltene Objekte handelt.

- Zustand: Der Zustand des Objekts hat einen großen Einfluss auf den Marktwert.

- Nachfrage: Die Nachfrage nach bestimmten Künstlern oder Stilen beeinflusst den Preis.

Wie entsteht Rendite?

Wertsteigerung:Rendite entsteht durch den Verkauf zu einem höheren Preis als dem ursprünglichen Kaufpreis. Die Wertsteigerung hängt von der Marktentwicklung und der Nachfrage ab.

Was macht Kunst und Sammlerstücke aus?

Kunst und Sammlerstücke bieten ein hohes Potenzial für Wertsteigerungen, sind jedoch schwer vorhersehbar und stark von Marktentwicklungen abhängig. Sie eignen sich besonders für Sammler und Liebhaber.

Vorteile und Risiken der einzelnen Kapitalanlagen

Merke die eine der wichtigsten Grundlagen der Kapitalanlagen: Jede Anlageklasse hat ihre eigenen Vor- und Nachteile. Aktien bieten hohe Renditechancen, gehen aber mit einem hohen Risiko einher. Anleihen sind stabiler, bieten aber meist geringere Renditen. Immobilien sind langfristig wertstabil, erfordern jedoch hohen Kapitaleinsatz und laufende Kosten für Instandhaltung. Fonds ermöglichen eine Diversifikation, unterliegen aber den Marktschwankungen. Rohstoffe sind eine gute Absicherung gegen Inflation, aber volatil. Tages- und Festgeld sind sicher, bringen jedoch kaum Rendite.

Wie entwickelt man eine Anlagestrategie?

Eine erfolgreiche Anlagestrategie hängt von deinen individuellen Zielen und deiner Risikobereitschaft ab. Befolge diese Schritte, um deine Strategie zu entwickeln:

- Ziele definieren: Was möchtest du erreichen? (z.B. Altersvorsorge, Vermögensaufbau, kurzfristige Sparziele)

- Risikobereitschaft festlegen: Wie viel Risiko bist du bereit einzugehen? (Risikoprofil)

- Anlagehorizont bestimmen: Wie lange möchtest du dein Geld investieren? (kurzfristig, mittelfristig, langfristig)

- Diversifikation: Streue dein Kapital auf verschiedene Anlageklassen, um das Risiko zu minimieren.

- Regelmäßige Überprüfung: Überwache deine Investments regelmäßig und passe deine Strategie bei Bedarf an veränderte Lebensumstände oder Marktentwicklungen an.

Diversifikation und Risikomanagement-Grundlagen der Kapitalanlagen

Diversifikation bedeutet, dein Kapital auf verschiedene Anlageklassen zu streuen, um das Risiko zu reduzieren. „Lege nicht alle Eier in einen Korb“ ist eine bekannte Redensart, die das Prinzip der Diversifikation beschreibt. Durch die Kombination unterschiedlicher Anlageformen (z. B. Aktien, Anleihen, Immobilien) kannst du die Gesamtrisiken deines Portfolios senken und die Chancen auf eine stabile Rendite erhöhen.

Auch das Risikomanagement spielt eine entscheidende Rolle. Je nach deiner Risikobereitschaft kannst du unterschiedliche Gewichtungen in deinem Portfolio vornehmen. Risikobewusste Anleger setzen beispielsweise auf eine Mischung aus sicheren Anleihen und renditestarken Aktien.

Fazit

Grundlagen der Kapitalanlagen sind essenzielle Bausteine für den langfristigen Vermögensaufbau und die finanzielle Sicherheit. Die Auswahl ist groß, von Aktien bis zu sicheren Tagesgeldkonten. Eine durchdachte Anlagestrategie sollte sich immer an deinen persönlichen Zielen, deinem Risikoprofil und deinem Anlagehorizont orientieren. Diversifikation und eine regelmäßige Überprüfung deines Portfolios helfen dabei, das Risiko zu minimieren und die Chancen auf eine stabile Rendite zu erhöhen.

Durch die Kombination verschiedener Anlageformen, eine langfristige Ausrichtung und eine an deine Lebenssituation angepasste Strategie kannst du erfolgreich in die Welt der Kapitalanlagen einsteigen. Denke daran, dass sich der Markt ständig verändert und bleibe immer informiert, um deine Strategie bei Bedarf anzupassen. So kannst du sicherstellen, dass dein Geld bestmöglich für dich arbeitet und du deine finanziellen Ziele erreichst.

Diesen Beitrag teilen