Mit Immobilien zur sicheren Altersvorsorge

Inhaltsverzeichnis

- Was bedeutet Altersvorsorge durch Immobilien?

- Vorteile der Immobilieninvestition für die Altersvorsorge

- Risiken und Herausforderungen bei Immobilien als Altersvorsorge

- Finanzierungsmodelle für den Immobilienerwerb

- Immobilienauswahl: Worauf achten bei der Investition?

- Eigennutzung oder Vermietung: Welche Strategie passt?

- Immobilien als Teil eines diversifizierten Portfolios

- Steuern und rechtliche Aspekte bei der Immobilien-Altersvorsorge

- Fazit

In einer Zeit, in der die staatliche Rente zunehmend unsicherer wird und viele sich Sorgen um ihre finanzielle Zukunft machen, gewinnt die private Altersvorsorge immer mehr an Bedeutung. Immobilien spielen dabei eine zentrale Rolle. Als wertbeständiges Investment gelten sie als eine der verlässlichsten Möglichkeiten, sich im Alter finanziell abzusichern. Doch was genau bedeutet Altersvorsorge durch Immobilien? Welche Vor- und Nachteile bringt dieses Modell mit sich, und worauf sollte man besonders achten?

Dieser Artikel wird dir einen umfassenden Überblick über die Möglichkeiten der Altersvorsorge durch Immobilien geben und dabei sowohl auf die finanzielle, als auch auf die praktische Seite der Investition eingehen.

Was bedeutet Altersvorsorge durch Immobilien?

Unter Altersvorsorge durch Immobilien versteht man den gezielten Erwerb von Immobilien, um durch deren Wertsteigerung oder Mieteinnahmen im Alter ein zusätzliches Einkommen zu generieren. Im Wesentlichen gibt es zwei Ansätze: die Eigennutzung und die Vermietung.

Eigennutzung:

Hierbei nutzt du die Immobilie selbst, um im Alter mietfrei zu wohnen und dir so eine finanzielle Entlastung zu schaffen.

Vermietung:

Du kaufst Immobilien, um diese zu vermieten und durch die Mieteinnahmen ein passives Einkommen zu erzielen. Diese Einnahmen können dir im Alter als Rente dienen oder dazu beitragen, ein finanzielles Polster aufzubauen.

Jeder Ansatz hat seine Vor- und Nachteile, die wir im weiteren Verlauf des Artikels genauer beleuchten werden.

Vorteile der Immobilieninvestition für die Altersvorsorge

Wertsteigerungspotenzial:

Immobilien haben historisch gesehen eine stetige Wertsteigerung erfahren, insbesondere in begehrten Lagen. Dies ermöglicht es dir, deine Immobilie später mit Gewinn zu verkaufen oder durch steigende Mieteinnahmen dein Einkommen zu erhöhen.

Inflationsschutz:

Immobilien gelten als besonders inflationssichere Anlage. Steigende Preise führen in der Regel auch zu steigenden Mieten und Immobilienwerten, was dir hilft, dein Vermögen zu schützen.

Passives Einkommen:

Durch die Vermietung von Immobilien kannst du ein regelmäßiges passives Einkommen erzielen, das dir im Alter finanzielle Sicherheit gibt.

Diese Infografik zeigt die Entwicklung von Immobilienwerten im Vergleich zu anderen Anlageformen wie Aktien, Anleihen und Gold. Die stabile Wertentwicklung spiegelt den Inflationsschutz von Immobilien wieder.

Risiken und Herausforderungen bei Immobilien als Altersvorsorge

Wie jede Anlageform birgt auch die Investition in Immobilien gewisse Risiken. Diese sollten keinesfalls ignoriert werden:

Marktveränderungen:

Der Immobilienmarkt ist nicht immun gegen Schwankungen. Wirtschaftliche Krisen oder Überhitzung bestimmter Märkte können zu Preisrückgängen führen.

Leerstand:

Besonders bei vermieteten Immobilien besteht das Risiko, dass du keinen Mieter findest oder deine Immobilie über längere Zeit leer steht. Dies kann zu finanziellen Engpässen führen.

Finanzielle Verpflichtungen:

Immobilien bringen laufende Kosten mit sich, etwa für Instandhaltung, Steuern und Versicherungen. Diese sollten bei der Kalkulation immer mit berücksichtigt werden.

Finanzierungsmodelle für den Immobilienerwerb

Um in Immobilien zu investieren, benötigst du in der Regel nicht die volle Kaufsumme auf einen Schlag. Es gibt verschiedene Finanzierungsmodelle, die dir den Einstieg erleichtern:

Eigenkapital:

Idealerweise bringst du einen Teil des Kaufpreises als Eigenkapital ein. Je höher dieser Anteil, desto besser sind die Konditionen für ein Darlehen.

Fremdkapital:

Die meisten Käufer finanzieren einen Teil des Immobilienkaufs über Kredite, z. B. durch ein Hypothekendarlehen. Hierbei solltest du die Zinsen und Rückzahlungsmodalitäten genau prüfen.

Mischfinanzierung:

Oft wird eine Kombination aus Eigen- und Fremdkapital verwendet, um die monatlichen Belastungen durch die Kreditraten zu senken.

Immobilienauswahl: Worauf achten bei der Investition?

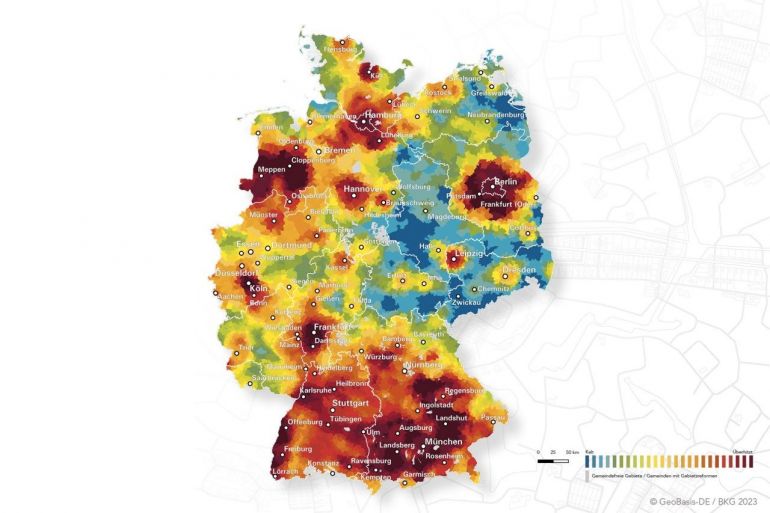

Die Auswahl der passenden Immobilie ist ein wichtiger Schritt bei der Altersvorsorge. Ein hilfreiches Instrument für die erste Eingrenzung ist die Wohnwetterkarte 2023. Sie bietet eine schnelle Übersicht über die Attraktivität verschiedener Standorte in Deutschland, basierend auf Faktoren wie Nachfrage, Bautätigkeit und Wirtschaftswachstum. „Heiße“ Märkte weisen auf hohe Nachfrage und begrenztes Angebot hin, während „kühle“ Märkte weniger Wachstumspotenzial bieten. Mit dieser Karte kannst du gezielt Regionen identifizieren, die langfristig Wertsteigerungen und stabile Mieteinnahmen versprechen.

Standort:

Ein guter Standort ist das A und O. Immobilien in wirtschaftsstarken Regionen oder mit guter Infrastruktur haben eine höhere Wertsteigerung und sind leichter vermietbar.

Immobilienart:

Soll es eine Wohnung, ein Haus oder gar ein Mehrfamilienhaus sein? Je nach Zielsetzung (Eigennutzung oder Vermietung) kann die Immobilienart stark variieren.

Neubau vs. Bestandsimmobilie:

Neubauten sind oft teurer, bieten aber modernere Ausstattung und geringeren Sanierungsaufwand. Bestandsimmobilien sind günstiger, erfordern aber eventuell mehr Instandhaltung.

Eigennutzung oder Vermietung: Welche Strategie passt?

Beide Ansätze, die Eigennutzung und die Vermietung, haben ihre Vorzüge und Herausforderungen.

- Eigennutzung: Du sparst im Alter die Mietkosten und kannst das Objekt nach deinen Wünschen gestalten. Allerdings entgeht dir dadurch das passive Einkommen durch Mieteinnahmen.

- Vermietung: Hier hast du die Möglichkeit, durch Mieteinnahmen ein zusätzliches Einkommen zu erzielen. Gleichzeitig trägst du das Risiko von Leerstand und Instandhaltungskosten.

Immobilien als Teil eines diversifizierten Portfolios

Eine der goldenen Regeln bei der Altersvorsorge ist die Diversifikation. Das bedeutet, dass du dein Vermögen auf verschiedene Anlageklassen streuen solltest, um Risiken zu minimieren.Wie bei jeder Geldanlage gilt: „Nicht alle Eier in einen Korb legen.“

Risiken einer einseitigen Immobilienstrategie:

Eine ausschließliche Fokussierung auf Immobilien birgt gewisse Gefahren. Immobilienmärkte sind lokal und können stark von regionalen Entwicklungen beeinflusst werden, wie z. B. wirtschaftlichen Schwankungen, politischen Veränderungen oder strukturellem Wandel in einer Region. So kann ein plötzlicher Wertverlust eintreten, wenn z. B. ein starker Bevölkerungsrückgang oder Arbeitsplatzabbau in einer Region erfolgt.

Zusätzlich besteht das Risiko, dass durch Immobilieninvestitionen viel Kapital langfristig gebunden wird. Im Falle finanzieller Engpässe ist es oft schwierig, Immobilien kurzfristig zu liquidieren. Ein Verkauf kann Zeit und unter Umständen hohe Kosten verursachen, was die Liquidität des Anlegers beeinträchtigt. Auch können unvorhergesehene Ausgaben wie Instandhaltungskosten, Modernisierungen oder Mietausfälle die Rentabilität beeinträchtigen.

Kombination von Immobilien mit anderen Anlageformen:

Die Einbindung von Immobilien in ein diversifiziertes Portfolio aus Aktien, Anleihen, Gold und anderen Anlagen kann diese Risiken mindern und das Gesamtrisiko streuen. Aktien bieten die Möglichkeit, von den Wachstumschancen globaler Märkte zu profitieren, während Anleihen in der Regel ein verlässlicheres Einkommen und eine geringere Volatilität bieten. Gold und andere Rohstoffe gelten als „Krisenwährung“ und können in Zeiten wirtschaftlicher Unsicherheiten als Stabilitätsanker dienen.

Durch die Mischung unterschiedlicher Anlageklassen wird das Risiko minimiert, dass ein Wertverlust in einer Anlageklasse (z. B. Immobilien) das gesamte Vermögen signifikant beeinträchtigt. Eine gute Diversifizierung kann auch bei Bedarf für mehr Liquidität sorgen, denn während der Verkauf einer Immobilie langwierig sein kann, lassen sich Aktien und Anleihen in der Regel schneller zu Geld machen.

Flexibilität und Liquidität im Alter:

Gerade für die Altersvorsorge ist es wichtig, flexibel auf unvorhergesehene Ausgaben reagieren zu können. Diversifizierte Anlagen bieten eine breitere Auswahl an Möglichkeiten, auf Liquiditätsbedarf zu reagieren. Während Immobilien als langfristige Anlage und Einkommensquelle durch Mieten dienen, sorgen Aktien und Anleihen für eine schneller verfügbare finanzielle Reserve.

Kurzum: Immobilien sollten ein wesentlicher Bestandteil, aber nicht der einzige Pfeiler der Altersvorsorge sein. Die Kombination verschiedener Anlageklassen schafft eine ausgewogene und zukunftssichere Finanzstrategie für das Alter.

Steuern und rechtliche Aspekte bei der Immobilien-Altersvorsorge

Wenn eine Immobilie vermietet wird, ergeben sich verschiedene steuerliche Vorteile. Die Mieteinnahmen zählen grundsätzlich zum steuerpflichtigen Einkommen, doch es gibt zahlreiche Möglichkeiten, die Steuerlast zu reduzieren. Einige der wichtigsten steuerlichen Vorteile sind:

Abschreibung (AfA):

Eine der bedeutendsten Steuervergünstigungen bei Immobilien ist die Abschreibung. Bei vermieteten Immobilien können 2% der Anschaffungs- oder Herstellungskosten über 50 Jahre abgeschrieben werden. Diese Abschreibung mindert das zu versteuernde Einkommen und reduziert somit die Steuerlast.

Werbungskosten:

Kosten, die im Zusammenhang mit der Vermietung anfallen, können als Werbungskosten geltend gemacht werden. Dazu zählen z. B. Zinsen für Hypothekendarlehen, Instandhaltungskosten, Maklergebühren, Versicherungen, Fahrtkosten zur Immobilie und Verwaltungskosten. Diese Ausgaben können ebenfalls die Steuerlast erheblich senken.

Erhaltungsaufwand:

Kosten für Reparaturen und Modernisierungen können ebenfalls steuerlich abgesetzt werden. Wichtig hierbei ist, zwischen sofort abziehbaren Erhaltungsaufwendungen und Herstellungskosten, die über die Abschreibung abgeschrieben werden, zu unterscheiden. Besonders lohnenswert ist es, Modernisierungsmaßnahmen innerhalb der ersten drei Jahre nach Anschaffung der Immobilie durchzuführen.

Sonderabschreibungen:

Unter bestimmten Voraussetzungen können zusätzliche Sonderabschreibungen in Anspruch genommen werden, beispielsweise bei der energetischen Sanierung oder bei der Errichtung von sozialem Wohnraum. Hierdurch lassen sich weitere Steuererleichterungen erzielen.

Steuern beim Verkauf der Immobilie

Ein weiterer Aspekt, der bei der Altersvorsorge durch Immobilien bedacht werden muss, ist die Besteuerung beim Verkauf. Hier greift die sogenannte Spekulationsfrist:

Spekulationsfrist:

Wird eine Immobilie verkauft, bevor zehn Jahre seit dem Kauf vergangen sind, ist der Gewinn grundsätzlich steuerpflichtig. Nach Ablauf dieser Frist ist ein Verkauf für Privatpersonen steuerfrei. Eine Ausnahme gilt für Immobilien, die im Verkaufsjahr und den beiden vorangegangenen Jahren selbst genutzt wurden – hier ist der Verkauf stets steuerfrei.

Grundsteuer und weitere laufende Abgaben

Neben der Einkommenssteuer spielt auch die Grundsteuer eine Rolle. Als Eigentümer einer Immobilie muss diese regelmäßig gezahlt werden. Die Höhe der Grundsteuer ist abhängig vom Einheitswert des Grundstücks und dem Hebesatz der jeweiligen Gemeinde. Die gute Nachricht für Vermieter: Die Grundsteuer kann auf die Mieter umgelegt werden.

Erbschafts- und Schenkungssteuer

Für die Altersvorsorge ist auch die Frage der Weitergabe der Immobilie relevant. Immobilienerben müssen Erbschaftssteuer zahlen, jedoch gibt es Freibeträge, die je nach Verwandtschaftsverhältnis variieren. Ehegatten und Kinder profitieren dabei von besonders hohen Freibeträgen. Wer seine Immobilie schon zu Lebzeiten auf die nächste Generation übertragen möchte, kann unter bestimmten Voraussetzungen ebenfalls von Freibeträgen bei der Schenkungssteuer profitieren.

Fazit

Immobilien sind eine bewährte und attraktive Form der Altersvorsorge, die sowohl durch Wertsteigerungen als auch durch Mieteinnahmen finanzielle Sicherheit im Alter bieten können. Sie ermöglichen nicht nur ein regelmäßiges passives Einkommen, sondern dienen auch als Inflationsschutz, da Mietpreise und Immobilienwerte in der Regel mit der Inflation steigen. Dies macht Immobilien zu einer robusten Anlageform, die sich über Jahre hinweg bewährt hat.

Allerdings sollte die Investition in Immobilien gut durchdacht und sorgfältig geplant werden. Es gibt verschiedene Ansätze – von der Eigennutzung bis zur Vermietung –, die jeweils ihre eigenen Vor- und Nachteile haben. Eine gründliche Analyse des Standorts, die Wahl der richtigen Immobilienart und eine klare Strategie sind entscheidende Faktoren für den Erfolg einer Immobilieninvestition. Ebenso sollten die finanziellen Verpflichtungen und Risiken, wie Marktveränderungen, Leerstand oder laufende Kosten für Instandhaltung und Verwaltung, nicht außer Acht gelassen werden.

Ein besonders wichtiger Aspekt ist die steuerliche Betrachtung. Vermieter können von zahlreichen Steuervorteilen profitieren, wie der Abschreibung (AfA), dem Abzug von Werbungskosten und der Absetzbarkeit von Modernisierungskosten. Auch die Regelungen zur Spekulationsfrist beim Verkauf und die Behandlung der Grundsteuer bieten Potenziale zur Optimierung der Rendite. Die Berücksichtigung dieser rechtlichen Aspekte kann die Attraktivität von Immobilien als Altersvorsorge zusätzlich steigern.

Es ist jedoch ratsam, Immobilien als Teil einer diversifizierten Anlagestrategie zu betrachten. Eine einseitige Fokussierung auf Immobilien birgt Risiken, da sich Immobilienmärkte lokal unterschiedlich entwickeln und ein Verkauf häufig mit zeitlichem und finanziellem Aufwand verbunden ist. Durch die Kombination verschiedener Anlageklassen – wie Aktien, Anleihen und Rohstoffe – lassen sich Risiken streuen und die finanzielle Flexibilität erhöhen. Immobilien sollten daher ein zentraler, aber nicht der einzige Pfeiler der Altersvorsorge sein.

Letztlich erfordert der Weg der Altersvorsorge durch Immobilien eine gute Vorbereitung, ein durchdachtes Finanzierungsmodell und eine langfristige Planung. Eine individuelle Beratung durch Finanzexperten kann dabei helfen, die passende Strategie zu entwickeln und die Investition erfolgreich umzusetzen. Bei kluger Planung und einem bewussten Umgang mit den Risiken kann die Immobilienanlage zu einem soliden Fundament für einen sicheren und entspannten Ruhestand werden.

Diesen Beitrag teilen