No Risk, no Fun? Mit Risikomanagement dein Vermögen schützen

Inhaltsverzeichnis

- Die wichtigsten Punkte vorab

- Was ist Risikomanagment?

- Portfoliotheorie: Optimale Risikostreuung?

- Diversifikation: Die Macht der Streuung

- Rebalancing: Dein Portfolio im Gleichgewicht halten

- Auswahl Risikoarmer Anlagen

- Dein persönliches Risikoprofil und die passenden Anlagetypen

- Die Rolle des Finanzberaters

- Fazit

Du hast hart gearbeitet, gespart und möchtest nun Dein Geld in verschiedene Anlagen investieren. Doch wie vermeidest Du, dass Deine Investitionen bei Marktschwankungen an Wert verlieren? Hier kommt das Risikomanagement ins Spiel. Es geht darum, Risiken zu minimieren und Dein Vermögen zu schützen, ohne dabei auf eine gute Rendite zu verzichten. In diesem Artikel erfährst Du, welche Strategien es gibt, um Deine Investitionen abzusichern – von der Diversifikation über Rebalancing bis hin zur Wahl risikoarmer Anlagen.

Die wichtigsten Punkte vorab

- Diversifikation – Verteile Deine Anlagen auf verschiedene Anlageklassen, um Verluste zu minimieren und das Risiko zu streuen.

- Rebalancing – Passe Dein Portfolio regelmäßig an, um das ursprüngliche Risiko-Rendite-Verhältnis beizubehalten.

- Risikofreie und risikoarme Anlagen – Setze auf sichere Anlagen wie Staatsanleihen oder Geldmarktfonds, um Dein Vermögen zu stabilisieren.

- Finanzberater – Experten können dabei helfen, Dein Risikoprofil zu analysieren und eine maßgeschneiderte Anlagestrategie zu entwickeln.

- Risikoprofil – Bestimme Dein individuelles Risikoprofil, um die passende Anlagestrategie für Deine Ziele und Bedürfnisse zu finden.

Was ist Risikomanagment?

Risikomanagement bedeutet, Risiken bei Kapitalanlagen zu minimieren, ohne komplett auf Gewinne zu verzichten. Es geht darum, Verluste abzufedern und gleichzeitig die Chancen auf Renditen zu bewahren. Egal ob Du in Aktien, Anleihen oder Immobilien investierst, Risikomanagement sorgt dafür, dass Dein Portfolio widerstandsfähig bleibt, selbst wenn die Märkte schwanken.

Portfoliotheorie: Optimale Risikostreuung?

Die Portfoliotheorie bietet einen klaren Leitfaden, wie Du Dein Vermögen auf verschiedene Anlageklassen verteilen kannst, um das Risiko zu minimieren und gleichzeitig eine möglichst hohe Rendite zu erzielen. Der Kern dieser Theorie liegt in der Diversifikation – also der intelligenten Streuung Deiner Investments – und der Effizienzlinie, die Dir zeigt, wie Du das beste Verhältnis zwischen Risiko und Rendite erreichen kannst.

Das Konzept der Effizienzlinie

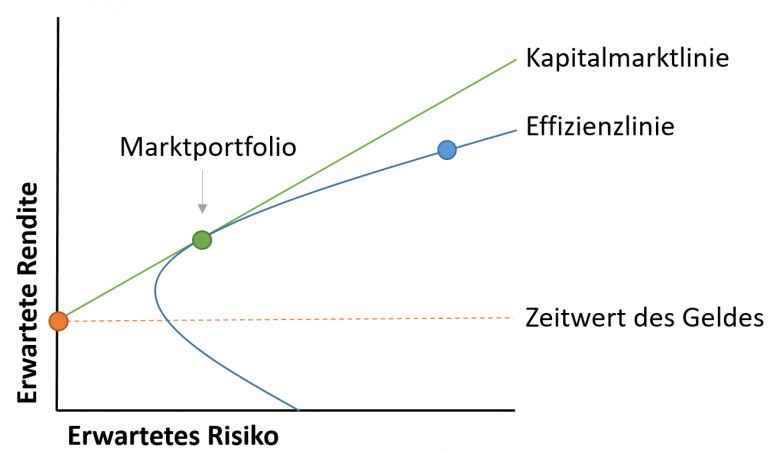

Die Effizienzlinie (auch Efficient Frontier genannt) ist ein zentrales Werkzeug der Portfoliotheorie. Sie stellt eine grafische Darstellung aller optimalen Portfolios dar, die für ein bestimmtes Risikoniveau die höchste mögliche Rendite bieten. Jedes Portfolio auf dieser Linie wird als „effizient“ bezeichnet, weil es für das eingegangene Risiko die bestmögliche Rendite liefert.

Wie funktioniert die Effizienlinie ?

In einem Risiko-Rendite-Diagramm wird das Risiko auf der x-Achse und die erwartete Rendite auf der y-Achse dargestellt. Der grüne Punkt auf der Effizienzlinie zeigt an, dass das jeweilige Portfolio das optimale Gleichgewicht zwischen Risiko und Rendite aufweist. Liegt ein Portfolio unterhalb dieser Linie, bedeutet dies, dass Du unnötig viel Risiko für eine zu geringe Rendite eingehst. Liegt es jedoch oberhalb der Linie, wäre es theoretisch ideal – solche Portfolios existieren in der Praxis jedoch nicht, da sie auf unrealistischen Annahmen beruhen.

Beispiel: Angenommen, Du hast die Wahl zwischen zwei Portfolios. Das erste Portfolio besteht zu 80 % aus Aktien und zu 20 % aus Anleihen, während das zweite Portfolio ein ausgeglicheneres Verhältnis von 60 % Aktien und 40 % Anleihen aufweist. Wenn sich herausstellt, dass das zweite Portfolio bei gleichem Risiko eine höhere Rendite verspricht, liegt dieses auf der Effizienzlinie, während das erste Portfolio darunter bleibt. Ziel ist es also, immer in Portfolios zu investieren, die auf der Effizienzlinie liegen, um das Risiko bestmöglich auszubalancieren.

Diversifikation: Die Macht der Streuung

Diversifikation ist eine der wichtigsten Grundregeln im Risikomanagement. Es bedeutet, Dein Vermögen auf verschiedene Anlageklassen, Branchen, Regionen und Währungen zu verteilen, um das Gesamtrisiko zu reduzieren. Der Hauptgedanke dahinter ist simpel: Wenn Du in verschiedene Märkte und Branchen investierst, kannst Du Verluste in einem Bereich durch Gewinne in einem anderen Bereich ausgleichen. Das Ziel ist es, das Portfolio so zu strukturieren, dass keine einzelnen Investments oder Märkte das gesamte Portfolio dominieren. Dadurch schützt Du Dich vor größeren Verlusten und erhöhst Deine Chancen auf langfristige Stabilität.

Wie funktioniert Diversifikation?

Eine effektive Diversifikation erfordert eine intelligente Verteilung auf verschiedene Anlageklassen. Zu diesen gehören Aktien, Anleihen, Rohstoffe, Immobilien und alternative Anlagen wie Hedgefonds oder Kryptowährungen. Indem Du in unterschiedliche Anlageklassen investierst, profitierst Du von der unterschiedlichen Wertentwicklung der Märkte. Einige Klassen, wie Aktien, können stark schwanken, während andere, wie Anleihen, stabiler sind und weniger auf wirtschaftliche Veränderungen reagieren.Möchstest du tiefer in die Thematik der Diversifikation eintauchen findest du hier mehr davon.

Rebalancing: Dein Portfolio im Gleichgewicht halten

Rebalancing ist eine entscheidende Technik im Portfoliomanagement, um das Verhältnis zwischen Risiko und Rendite aufrechtzuerhalten. Über die Zeit hinweg entwickeln sich unterschiedliche Anlageklassen unterschiedlich, wodurch sich die Gewichtung im Portfolio verschiebt. Rebalancing bedeutet, dass Du regelmäßig Dein Portfolio überprüfst und, falls nötig, Anpassungen vornimmst, um wieder das ursprüngliche Risiko-Rendite-Profil herzustellen. Dadurch wird verhindert, dass Dein Portfolio durch das Übergewicht einer bestimmten Anlageklasse riskanter wird.

Wie funktioniert Rebalancing?

Beim Rebalancing verkaufst Du einen Teil der Anlageklassen, die an Wert gewonnen haben, und investierst in diejenigen, die an Wert verloren haben, um die ursprüngliche Gewichtung wiederherzustellen. Auf diese Weise vermeidest Du, dass Du plötzlich ein zu hohes Risiko eingehst, nur weil eine bestimmte Anlageklasse (z. B. Aktien) stark gestiegen ist.

Beispiel: Angenommen, Du hast ursprünglich 60 % Deines Portfolios in Aktien und 40 % in Anleihen investiert. Im Laufe des Jahres steigen die Aktienmärkte stark an, und der Aktienanteil Deines Portfolios erhöht sich auf 70 %, während der Anleihenanteil auf 30 % sinkt. Obwohl dies auf den ersten Blick positiv aussieht, ist Dein Portfolio jetzt risikoreicher, da es zu stark in Aktien investiert ist. Durch Rebalancing verkaufst Du einen Teil der Aktien und investierst in Anleihen, um wieder zu der ursprünglichen Gewichtung von 60 % Aktien und 40 % Anleihen zurückzukehren.

Vorteile des Rebalancings:

- Risiko im Griff behalten: Es verhindert, dass Dein Portfolio durch die Übergewichtung einer bestimmten Anlageklasse riskanter wird.

- Emotionale Kontrolle: Regelmäßiges Rebalancing hilft Dir, emotionale Entscheidungen zu vermeiden, wie z. B. das Festhalten an Anlagen, die überdurchschnittlich gewachsen sind, nur weil sie bisher gut abgeschnitten haben.

- Langfristige Strategie: Es unterstützt eine langfristige Anlagestrategie, bei der das Risiko auf das gewünschte Niveau zurückgeführt wird, anstatt dem Markt freien Lauf zu lassen.

Auswahl Risikoarmer Anlagen

Risikofreie oder risikoarme Anlagen wie Staatsanleihen oder Geldmarktfonds stabilisieren Dein Portfolio, besonders in unsicheren Zeiten. Diese Anlagen bieten zwar geringere Renditen, können aber helfen, extreme Schwankungen zu vermeiden und Dein Kapital zu sichern.

Beispiel für risikoarme Anlagen:

- Staatsanleihen: Besonders von Ländern mit hoher Bonität, wie Deutschland oder den USA, gelten als sicher.

- Geldmarktfonds: Diese Fonds investieren in kurzfristige und risikoarme Finanzprodukte und bieten eine stabile, wenn auch moderate Rendite.

Dein persönliches Risikoprofil und die passenden Anlagetypen

Es ist entscheidend, Dein persönliches Risikoprofil zu kennen, bevor Du investierst. Je nachdem, wie risikobereit Du bist und wie viel Zeit Du zur Verfügung hast, kannst Du Dein Portfolio entsprechend ausrichten.

Ziel: Kapitalerhalt und Sicherheit.

- Geringes Risikoprofil

- Bevorzugt risikoarme Anlagen (z. B. Staatsanleihen, Festgeld).

- Akzeptiert niedrigere Renditen zugunsten von Stabilität.

- Geeignet für kurze bis mittlere Anlagehorizonte.

Ziel: Balance zwischen Risiko und Rendite.

- Moderates Risikoprofil

- Kombination aus Wachstum (Aktien) und Sicherheit (Anleihen).

- Geeignet für mittelfristige Anleger, die sowohl Stabilität als auch Wachstum wollen.

Ziel: Langfristiges Kapitalwachstum.

- Höheres Risikoprofil, bereit für Marktvolatilität.

- Fokus auf wachstumsstarke Aktien und dynamische Märkte.

- Geeignet für langfristige Anleger mit hohem Risikotoleranz.

Ziel: Maximale Gewinne, hohes Risiko.

- Sehr hohes Risikoprofil, spekulative Anlagen.

- Geeignet für risikofreudige Anleger mit langem Anlagehorizont.

Die Rolle des Finanzberaters

Ein Finanzberater kann eine wertvolle Unterstützung sein, wenn es darum geht, eine Anlagestrategie zu entwickeln, die den persönlichen Zielen, dem Risikoprofil und der finanziellen Situation eines Anlegers entspricht. Allerdings ist es wichtig zu verstehen, dass nicht jeder Finanzberater gleich gut ist. Die Qualität der Beratung hängt stark von der Expertise, der Herangehensweise und den individuellen Interessen des Beraters ab. Ein guter Finanzberater wird Dir helfen, fundierte Entscheidungen zu treffen, während ein weniger kompetenter Berater Dich in die falsche Richtung lenken könnte. Daher ist es entscheidend, kritisch zu hinterfragen, ob der Berater Deine Bedürfnisse wirklich versteht und in Deinem Interesse handelt.Ein professioneller und qualifizierter Finanzberater wird zunächst eine umfassende Analyse Deiner finanziellen Situation, Deiner Ziele und Deiner Risikobereitschaft vornehmen. Diese Analyse ist der Schlüssel zu einer maßgeschneiderten Anlagestrategie. Ein guter Berater wird Dich nie ohne diese Vorarbeit zu spezifischen Investitionen beraten. Stattdessen wird er oder sie viele Fragen stellen, um ein vollständiges Bild Deiner finanziellen Prioritäten zu gewinnen.

Wichtige Fragen, die ein Berater stellen sollte:

- Welche finanziellen Ziele verfolgst Du? Möchtest Du langfristig Vermögen aufbauen, kurzfristig sparen, ein Einkommen generieren oder auf den Ruhestand hinarbeiten?

- Wie hoch ist Deine Risikobereitschaft? Bist Du bereit, größere Marktschwankungen zu akzeptieren, oder ist es Dir wichtiger, Dein Kapital sicher anzulegen?

- Wie sieht Dein Anlagehorizont aus? Planst Du über wenige Jahre oder Jahrzehnte hinaus zu investieren?

Anhand dieser Fragen wird der Berater Dich dann zu einem Anlagetyp führen, der Deinen Zielen und Deinem Risikoprofil entspricht.

Fazit

Ein solides Risikomanagement ist entscheidend, um Dein Vermögen langfristig zu schützen und stabile Renditen zu erzielen. Durch Diversifikation kannst Du Dein Risiko verteilen, indem Du Dein Kapital auf verschiedene Anlageklassen, Branchen und Regionen streust. Rebalancing sorgt dafür, dass Du Dein Portfolio regelmäßig im Gleichgewicht hältst und nicht zu hohe Risiken eingehst. Gleichzeitig spielen risikoarme Anlagen eine wichtige Rolle, um Stabilität in unsicheren Zeiten zu gewährleisten.

Dein persönliches Risikoprofil bestimmt, welche Anlagestrategie für Dich am besten geeignet ist. Egal, ob Du sicherheitsorientiert, wachstumsorientiert oder auf regelmäßige Einkünfte aus bist – eine maßgeschneiderte Strategie, die zu Deinen Zielen passt, ist entscheidend für den langfristigen Erfolg. Hierbei kann ein kompetenter Finanzberater helfen, der Deine Bedürfnisse versteht und Deine Anlagestrategie individuell anpasst. Es ist jedoch wichtig, kritisch zu hinterfragen, ob die Beratung wirklich Deinen Interessen dient.

Indem Du Dein Portfolio mit Bedacht und einer klaren Strategie führst, kannst Du sicherstellen, dass es auch in schwierigen Marktphasen widerstandsfähig bleibt und Du langfristig Deine finanziellen Ziele erreichst.

Diesen Beitrag teilen